インボイス番号の記載がないタクシー代/特例を使えば有利に経理処理ができる!

こんにちは。石川県金沢市にある税理士法人のむら会計、公認会計士・税理士の野村です。

今回はインボイス制度開始後、仕事でタクシーに乗ったが、タクシーの領収書にインボイス番号がなかった場合の対応について解説いたします。

この記事で分かることとして、繰り返しになりますが、令和5年10月以降のインボイス制度が開始後、タクシーに乗ったが、領収書にインボイスの番号がない。

そんな場合、どう経理処理すれば会社ができるだけ有利かが分かるような内容となっております。

消費税はどんなルールで税務署に支払うか?

まず、会社で消費税をどのように申告して税務署に払っているか、そもそも消費税の仕組みについて解説します。

消費税は、自社が「もらった消費税」から「払った消費税」を差し引いて、税務署に支払う形が原則的な方法となっています。

例えば、1年間の取引が、以下だけの会社があったとします。

売上:33,000円(消費税3,000円)

タクシー代:5,500円(消費税500円)

税務署に納める消費税は「もらった消費税」3,000円から「払った消費税」500円を差し引いた2,500円を税務署に払います。

そして、ここからが本題ですが、原則として令和5年10月以降、仮にタクシー業者がインボイス登録していないと、同じ事例であっても「もらった消費税」3,000円から「払った消費税」500円を差し引けず、3,000円だけ税務署に払う結論になります。

以前だったら税務署に支払う消費税が2,500円で済んだのですが、3,000円払うことになる。

会社として負担が増えてしまうので、できるだけ負担を下げる方法をここから考えていきます。

経過措置で80%控除をする

まず、アイデアの1つ目ですが、インボイスの経過措置を利用して、払っている消費税の80%だけ控除する方法があります。

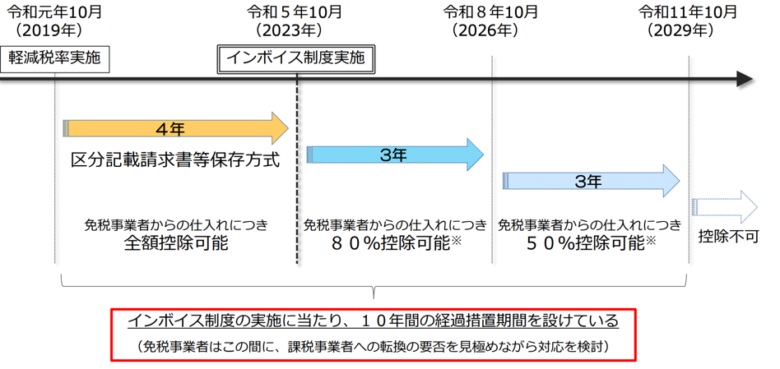

こちらについて、具体的には、令和5年10月以降、インボイス制度が開始されてから3年間については、免税事業者、つまりインボイス番号を発行できない事業者から仕入れたとしても、80%だけ消費税の控除が可能、という、免税事業者と取引する事業者の消費税負担を軽くする制度となっています。

「消費税の控除が可能」という言葉が何を意味しているか、分かりづらいかと思うので、事例で説明します。

先ほどと同じ事例で、1年間の取引が、以下だけの会社があったとします。

売上:33,000円(消費税3,000円)

タクシー代:5,500円(消費税500円。ただし、インボイス番号の発行がない)

「もらった消費税」3,000円。「払った消費税(相当)」は500円だが、インボイス番号の記載がない領収書が発行された。

この時、「払った消費税(相当)」の80%は「もらった消費税」から控除できるという意味です。

結論として、「3,000円ー500円×80%」で、消費税の払いが2,600円で済む。

こんな仕組みとなっています。

まず、アイデアの1つ目は、経過措置の80%控除を使う方法です。

出張旅費等特例を使う(100%控除)

次に、アイデアの2つ目となります。

こちら、一番使いやすい方法となっており、出張旅費等特例を使います。

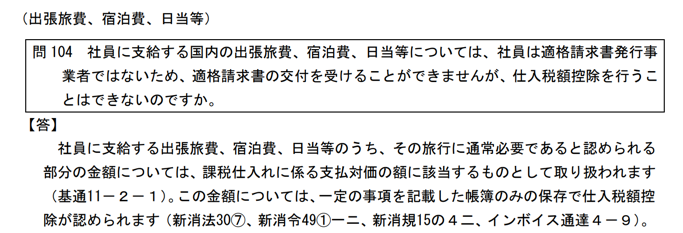

出張旅費等特例とは何か。こちら、国税から以下のQ&Aが出ています。

結論として「出張旅費の精算」という形で経理処理すれば、タクシーの領収書にインボイス番号の記載がなくても、消費税を100%控除できる、という内容になっています。

先ほどの事例だと

売上:33,000円(消費税3,000円)

タクシー代:5,500円(消費税500円ただし、インボイス番号の発行がない)

3,000円だけ消費税をもらっていて、500円払っている。

この500円の消費税、仮にインボイス登録していない事業者からもらったものであっても3,000円から500円引いて2,500円を税務署に払うので済む。

出張旅費等特例を使い、従業員からの出張旅費の精算という形をとると、インボイス番号の記載がない領収書でも、100%消費税を差し引けます。

なお、実務的な経理処理としては、仕訳入力時の摘要欄に「出張旅費等特例」という文言を日頃から入れている、取引先名、取引内容とは別に追記する必要があること、ご留意ください。

1万円未満の請求書保存不要特例を使う(100%控除)

最後の3つ目のアイデアです。

1万円未満の請求書保存不要特例を使う方法、があります。

こちらも先ほどの出張旅費等特例と同様、100%控除ができます。

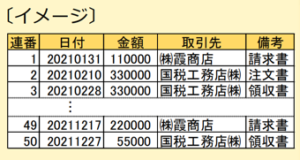

「少額特例」とも呼ばれる特例となりますが、1万円未満の課税仕入れについて、インボイスの保存がなくとも、取引日、取引金額、取引先、取引内容等が記載された帳簿の保存のみで100%消費税を控除できる特例となります。

こちらについても、取引先がインボイス発行事業者であるかどうかは関係なく、免税事業者との取引に対しても使えます。

そのため、タクシー業者がインボイスを発行できない免税事業者であっても、消費税を100%差し引ける、という結論になります。

この「少額特例」は使える会社に条件があり、自社が基準期間の課税売上高(≒2期前の売上高)が1億円以下の事業者が、令和11年9月末まで使える形になっています。

そのため、上記要件にあてはまる事業者でしたら、先ほどと同様、以下事例だと

売上:33,000円(消費税3,000円)

タクシー代:5,500円(消費税500円ただし、インボイス番号の発行がない)

「もらった消費税」3,000円から「払った消費税」500円が、支払い先がインボイス登録していない事業者であろうとも、差し引くことが可能で、結論として税務署への払いは2,500円ですみます。

まとめ

最後にまとめとして、インボイス番号がないタクシー代を発行された時の経理の方法を3つ見ていきましたが、経理方法によって、使える期間や会社規模、金額が限られ、また、消費税を控除できる額も異なってしまい、かなり複雑な形になっています。

結論としては、タクシー代でしたら、2つ目に紹介した出張旅費等特例。この方法が期限や、自社の規模の条件など関係なく使えるため、一番優れています。そのため、もし、インボイス番号がないタクシーの領収書を受けとってしまったら、この出張旅費特例を使いましょう。具体的には、出張の精算書を作って、会社に精算してもらう形です。

また、全般的な話として、今後、今年の10月からインボイス制度が開始されると、今回のように、経理処理によって有利不利が出てしまうケースが発生します。そのため、しっかり知識を身につけて、損をしない形で法改正に対応していきましょう。

石川県で、インボイス制度にお悩みの方は、石川県金沢市にある当税理士法人にお声がけください。

この記事を書いた人

- 税理士法人のむら会計 代表

-

金沢で60年以上続いている会計事務所、税理士法人のむら会計を運営。

ITの知識・金融機関監査の経験を生かし「関わる人の納得いく決断と安心を誠実にサポートする」ことをミッションに活動している。

【主な保有資格】

公認会計士 登録番号26966

税理士 登録番号125179

【著書・掲載実績・監修】

図解でざっくり会計シリーズ2 退職給付会計の仕組み(中央経済社)

賢い節税で会社を強くする方法教えます(月刊経理ウーマン 16年10月号)

失敗しない「税理士」選びーここがポイントだ!!(月刊経理ウーマン 18年8月号)

決算期を過ぎてもできる節税策ー4つの着眼点ー(月刊経理ウーマン 20年5月号)

社会保険料の会社負担を減らすための、アノ手コノ手を教えます(月刊経理ウーマン 23年9月号)

小規模企業共済のメリット&デメリット(月刊経理ウーマン 24年2月号)

ソニーGなど「賞与の給与化」で手取り増 社会保険料の負担減り一石二鳥(日経ビジネス25年11月10日号)

最近の記事

経営ワンポイント2026年2月2日銀行から『ぜひ貸したい』と言われる会社に!決算書でチェックされる3つの重要指標

経営ワンポイント2026年2月2日銀行から『ぜひ貸したい』と言われる会社に!決算書でチェックされる3つの重要指標 個人の節税2025年12月23日中小企業向け:令和8年度税制改正大綱のポイント解説

個人の節税2025年12月23日中小企業向け:令和8年度税制改正大綱のポイント解説 経営ワンポイント2025年12月2日社会保険「130万円の壁」の新ルール!2026年4月スタート

経営ワンポイント2025年12月2日社会保険「130万円の壁」の新ルール!2026年4月スタート 経営ワンポイント2025年11月4日石川県賃上げ環境整備助成金 ~先に設備投資していても事後的に適用可能!~

経営ワンポイント2025年11月4日石川県賃上げ環境整備助成金 ~先に設備投資していても事後的に適用可能!~

無料相談のお問い合わせ

顧問契約をご検討の方は初回無料でご相談可能です。