これだけは知っておきたい!令和6年度 税制改正

こんにちは。石川県金沢市にある税理士法人のむら会計、公認会計士・税理士の野村です。

令和6年度の税制についてどんな変更点があるか記載された、税制改正大綱が発表されました。

しかし、なかなか分量が多く、何が重要かが分かりづらい書類となっています。

今回は中小企業にとって大事なポイントだけ知りたい人に向けて、この記事を作りました。

この動画で分かることとして、普通の一般的な中小企業に影響がある項目を3つだけに絞って、今後の税金の制度で知っておくべきことが分かります。

1人4万円(所得税3万円、住民税1万円)の定額減税

まず1つ目のポイントの「4万円定額減税」ですが、1人当たり所得税3万円、住民税1万円だけ税金が安くなる、という制度です。以降、具体的に解説します。

どんな人が対象か?

給与所得者(サラリーマンや会社の役員)の場合、年収が2000万円以下の方が対象となります。

事業所得(個人事業主)の場合でしたら、合計所得金額が1805万以下が対象となります。

さらに、本人だけでなく、給与103万円以下の給与に抑えている配偶者や扶養親族も対象となります。

具体例として、例えば、父親が給与で500万、母親が給与で100万稼いでいるとします。

大学生の子が給与で80万稼いでいて、高校生の子が給与0円という前提で、いくら減税になるかというと、4万円×4人の16万円だけ減税になります。

内訳としては、所得税が12万円、住民税が4万円だけ減税になる。

こんな仕組みになっています。

いつ減税されるか?

いつ減税がなされるか=税金が下がるか、という話ですが、まず、給与をもらっているサラリーマンや会社役員は「24年6月に給与から天引きされる所得税から控除」します。

そして、6月で控除しきれなかったら、7月以降に順次控除します。

具体例として、例えば、24年6月に、本来5万円だけ所得税が天引きされるケースでは、減税対象が1人だけと仮定すると、所得税は1人当たり3万円だけ減額されて、5万円から3万円引いて、2万円が天引き額になる。

このように、天引き額が少なくなることで減税が反映されます。

次に、住民税がどうやって減税されるかですが「24年6月の住民税を給与天引きしない」という方法になります。

そして、24年7月から25年5月の11ヶ月間で、本来年間払うべき住民税を11等分して払って調整します。

こちらの具体例は、年間の住民税が23万円だとして、減税対象が1名の場合、24年6月には、まず住民税が天引きされません。

そして、24年7月から25年5月の住民税で、本来払うべき23万円から、1万円を差し引いて、23万円-1万円=22万円を11ヶ月で払います。

結論としては、24年7月から25年5月で毎月、22万円÷11ヶ月=2万円の天引きをすることとなります。

まとめとして、給与所得者の場合、所得税、住民税ともに、24年6月の給与の手取り額が増える形で反映されます。

続いて、事業所得者の場合、減税がどのように反映されるか、まずは所得税から見ていきます。

事業所得者の場合、24年7月の予定納税額から控除します。

そして、もし控除しきれなかったら、24年11月の予定納税、2回目の予定納税から。

さらに、それでも控除できない場合は、25年3月15日期日の確定申告時に減税額が反映される形になります。

具体例として、24年7月と11月の予定納税が10万円ずつの場合、減税対象者が1名でしたら、3万円減税されるので、24年7月の予定納税10万円から3万を引き、7万円を納付することになります。結論として、予定納税がある方は24年7月に予定納税が減額される形になります。

続いて、個人事業の方の住民税ですが、24年6月の第1期の住民税から控除されます。

もし控除しきれなかったら、24年8月、10月、25年1月と順次控除していく形になります。

例えば、24年6月の第1期の住民税が4万円の場合、減税対象者が1名だったら1万円控除されるので、4万円-1万円=3万円を払う形で減税が反映されます。

会社として気をつけること

ここまで制度の説明をしましたが、中小企業の経営サイドとして気をつけることにフォーカスします。

まず、従業員さんの24年6月支給の給与計算の際に、減税を反映する必要があります。そのためにも、令和6年分の扶養控除申告書を、しっかりと事前に従業員さんから入手しておきましょう。通常は年末調整の時期に入手しているので、大丈夫かと思いますが、例年以上に意識して入手しましょう。

また、給与計算ソフトをもし使っていたら、しっかりバージョンアップしておきましょう。ソフトを使っていれば減税をうまく反映する仕組みができるかと思いますので、給与計算ソフトも使いながら、従業員さんの給与計算を間違えないように反映していきましょう。

賃上げ税制が使いやすく

2つ目の大事な改正項目です。賃上げ税制が使いやすくなります。

そもそも賃上げ税制とは?

賃上げ税制ですが、前年の従業員への給与の総額と今年の従業員への給与の総額との差額(賃上げ額)の最大40%だけ税金を下げることができる制度でした。

何が変わったのか?

まず、一つ目の変更として、これまでは賃上げ税制が適用できるのが黒字法人のみだったのが、今後については、赤字の法人でも賃上げ税制対象となります。

どうやって赤字法人を対象にするかというと、賃上げ税制で算出した税金の減額分について、将来5年間で発生する税金と相殺できるような形になります。

実態として、中小企業の約6割が赤字法人です。

これまで赤字法人は賃上げ税制の恩恵を受けられなかったのですが、恩恵を受けられる可能性が増えました。

二つ目の変更として、賃上げ額について、これまでは最大40%減税だったのが、今後は、最大45%減税になりました

どんな場合に5%減税幅が増えるかというと、厚生労働省が実施しているくるみん認定(子育て支援)、または、えるぼし認定(女性活躍促進)などの認定を事業者として受けていれば、5%減税が増える形になります。

会社として気をつけることは?

最後に、会社として気をつけることにも触れていきます。

こちらの賃上げ税制ですが、自社が払っている法人税額の20%を限度としてまでしか税金を下げられません。

つまり、法人税額の20%を超えて賃上げの枠があったとしても、その分は控除できない形になります。

結論として、今回の改定で賃上げ税制が赤字であっても減税枠が5年間は繰越して使えるようにはなりましたが、将来的に利益がある程度出てこないと、賃上げの税制の減税効果が十分得られないことには注意しましょう。

児童手当の延長と、扶養控除の縮小

最後、大事な改訂ポイント、3つ目となります。児童手当の延長と、扶養控除の縮小がなされます。

児童手当の延長

まず、児童手当から触れると、24年10月支給分から改定がなされます。

改定内容としては、主に2つありまして、1つ目が支給金額と年齢の拡充がなされます。

0~3歳までは月1.5万円、今後もらえます。3歳~18歳までは月1万円もらえます。

こちらについて、これまでですが、16歳~18歳は児童手当が支給されませんでした。

その代わりに扶養控除があったのですが、16歳~18歳も月1万円が支給されるという形に切り替えがなされました。

さらにもう一つ改定があり、3人以上の子を扶養する世帯については、第3子以降が月3万円もらえることになります。

こちら、なかなか分かりづらいのですが、第3子というのが3人子供を産んでいれば無条件に第3子となるかというと、そうはなりません。

第1子が高校卒業すると、第3子が第2子扱いに繰り上がるという、分かりづらい仕組みがこれまでありました。

今後については、第1子が22歳に達する年度末までは、第3子は第3子のまま、という形で判定がなされます。

具体例として、例えば、自分の子供が22歳、20歳、18歳の場合、どういうふうに支給されるか。

これまでの考え方では、高校卒業すると、子供として制度上カウントされない、という形でした。

そのため、22歳と20歳がカウントされない結果、18歳の一番下の子が第1子扱いになってしまう。

結果、18歳だったら3歳から18歳までの枠で月1万円だけもらえることになる。

このような考え方で第三子をカウントしていました。

(なお、現行の児童手当は16歳以上はもらえないため、今後の年齢での支給ルールで、第三子のカウントだけ旧ルールの形で記載しています)

一方で、今後については、18歳も今回の改定で第3子扱いのままでOKになりました。

理由としては、第1子の方が22歳に達する年度末まで、第3子は第3子のままでみるため、今回の考え方の整理で、今の例だと18歳の方も第3子のままで、月3万円もらえるようになりました。

児童手当の所得制限撤廃

児童手当について、もう一つ改定が入り、所得制限が撤廃されました。

これまでは、世帯主が給与所得者で、ざっくり言うと、年収960万円以上でしたら、月5000円に児童手当が減額されていました。

また、年収1200万円以上だと児童手当の支給自体がなしになっていました。

今後はこのような制限なく、先ほど解説したような0歳~3歳、3歳~18歳、第3子、この3つの要件で判定して、世帯主の所得は関係なくなります。

扶養手当の縮小

児童手当は増えますが、一方で扶養控除が削減されます。

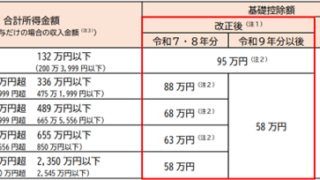

これまでは扶養している子が16歳~18歳の場合、所得税が38万、住民税が33万だけ扶養控除として計算できました。

それが、今後は扶養している子が16歳~18歳の場合、所得税が25万、住民税が12万と、扶養控除の金額が減額になりました。

なぜ、このような改定が入ったかというと、16歳~18歳について、今まで児童手当がもらえなかったのですが、改定で児童手当がもらえるようになったこととの調整、という形です。

ただ、子が高校生の時期はお金もかかる時期なので扶養控除を縮小しない選択肢もあったのではないかと個人的には思いますが、政府としてこういうような改定をしました。

会社として気をつけること

最後に、会社として気をつけることとして、16歳~18歳の扶養控除の金額変更に注意しましょう。

給与計算ソフトを使われている場合は、ちゃんとバージョンアップして、扶養控除の額が変わったことを反映できるようにしましょう。

まとめ

ここまで、3つの制度を説明しましたが、最後にまとめとなります。

まとめとして、定額減税、こちらの減税はうれしいのですが、会社の事務負担が24年6月から発生するので、こちらについて注意しましょう。

なかなか大変かと思います。

2つ目の改定の賃上げ税制。

赤字法人でも恩恵が受けられる可能性が出ました。

一方で、将来的には利益が出ないとやっぱりメリットがないので、賃上げ税制を使って節税を図ろうと思ったら、将来的には利益は出すということを大事にしてください。

最後、3つ目、児童手当の延長と扶養控除の縮小については、子育て世代には恩恵があります。

ただし、会社としては扶養控除の金額変更に注意しましょう。

今回は令和6年の税制改正で、中小企業向けに大事なポイントを3つに絞って解説しました。

石川県で、税制改正にお悩みの方は、石川県金沢市にある当税理士法人にお声がけください。

この記事を書いた人

- 税理士法人のむら会計 代表

-

金沢で50年続いている会計事務所、税理士法人のむら会計を運営。

ITの知識・金融機関監査の経験を生かし「関わる人の納得いく決断と安心を誠実にサポートする」ことをミッションに活動している。

【主な保有資格】

公認会計士 登録番号26966

税理士 登録番号125179

【著書・掲載実績】

図解でざっくり会計シリーズ2 退職給付会計の仕組み(中央経済社)

賢い節税で会社を強くする方法教えます(月刊経理ウーマン 16年10月号 )

失敗しない「税理士」選びーここがポイントだ!!(月刊経理ウーマン 18年8月号)

決算期を過ぎてもできる節税策ー4つの着眼点ー(月刊経理ウーマン 20年5月号)

社会保険料の会社負担を減らすための、アノ手コノ手を教えます(月刊経理ウーマン 23年9月号)

小規模企業共済のメリット&デメリット(月刊経理ウーマン 24年2月号)

最近の記事

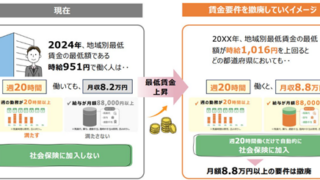

法人の節税2025年7月1日社会保険の加入対象の拡大 中小企業への影響は?

法人の節税2025年7月1日社会保険の加入対象の拡大 中小企業への影響は? 個人の節税2025年5月30日「年収の壁」はどう変わる? 働き方への影響を徹底解説

個人の節税2025年5月30日「年収の壁」はどう変わる? 働き方への影響を徹底解説 個人の節税2025年5月1日旅費規定で賢く節税! 日当非課税の仕組みと活用法

個人の節税2025年5月1日旅費規定で賢く節税! 日当非課税の仕組みと活用法 会社設立ワンポイント2025年4月1日個人事業と法人、どちらが有利?法人成り、個人成りの判断基準

会社設立ワンポイント2025年4月1日個人事業と法人、どちらが有利?法人成り、個人成りの判断基準