【インボイス】請求書に不備があった際に、買手で修正・追記していいか?

こんにちは。石川県金沢市にある税理士法人のむら会計、公認会計士・税理士の野村です。

インボイス制度が始まってから、不備がある請求書を受けとって、どうしたらいいか悩んだ方、いるかと思います。

今回はそんな方に向けて、この記事を作りました。

この記事で分かることとして、まず、インボイス制度によって、請求書にどんな記載事項が求められるようになったかが、分かります。

さらに、不備があるインボイスをもらった際に、買い手として、どんな対応をすればよいか、こちらも分かるような内容となっております。

インボイス後の請求書の記載項目

まず、インボイス制度導入後、請求書にどんな項目が必要になったかから説明します。

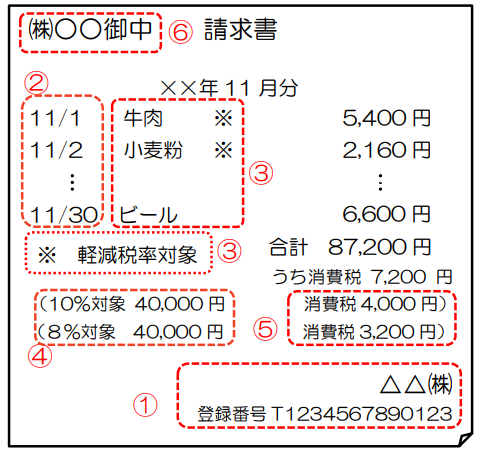

以下が請求書の記載例です。

インボイスで必要な事項が①~⑥までありますので、順に解説します。

まず、①として、請求書を発行した会社名と登録番号の記載が必要です。

過去から請求書に会社名は記載していたかと思いますので、違いとして登録番号をインボイス制度後は入れる必要が出てきました。

②として、取引日付の記載が求められています。

こちらはインボイス以前から記載しているケースが多かったかと思います。

③が取引内容です。

こちらもインボイス制度前から記載しているケースが多かったと思います。

軽減税率対象となっているものに※が付されています。

こちらも軽減税率の導入から記載が求められていますので、インボイス前後で変更なく、特に問題ないかと思います。

次に④として、10%対象の本体価格、また、8%対象の本体価格を入れる必要があります。

ここはインボイス後から明確に求められるようになった項目です。

そして⑤として、10%の消費税額いくらか。8%の消費税がいくらになっているかを記載することが必要です

最後に⑥として、請求書の宛先の企業、つまりお金を払う側の企業名を記載することになります。

インボイス後から新たに求められるようになった項目をまとめると、

・①のインボイス番号

・④の税率別の本体価格

・⑤の税率別の消費税額

以上の3点がインボイス制度後、新たに記載が求められるようになった事項になります。

不備あるインボイスを受け取った際の対応

ここから本題に入っていきます。不備があるインボイスを受けとった時にどうすればいいか。

まずはどんな不備があるかから確認します。

先ほど説明した、インボイス後から必要になった項目である

・①のインボイス番号

・④の税率別の本体価格

・⑤の税率別の消費税額

について、漏れや不備があるケースが多いです。

・①のインボイス番号の記載がない。

・④の税率別の本体価格の金額の記載がない。

・⑤の税率別の消費税額の記載がない。

こういった事例が実務上で頻繁に出てきてしまっています。

その上で、買い手としてどんな対応を取ればいいか。

例えば請求書にインボイス番号の記載が漏れていた際に、原則としては、買い手サイドで相手企業のインボイス番号が分かっていたとしても、それを請求書に、追記・修正することは認められていません。

そのため、売り手に請求書を改めて出し直してもらう必要がある。

これが原則です。

ただ、やはり売り手に請求書を出し直してもらうことは、自社として手間がかかり面倒で、売り手にも負担を掛けることになります。

そのため、少しでも手間を減らせないか、という話が出てきます。

このような実務上の要望に対応してか、23年11月13日に国税庁から新たな情報が出ました。

先ほど記載した原則的な扱いの例外として、買手がインボイスを自らの手で修正し、修正した内容を売り手に確認を受けることでも、インボイスとして成立する、という取扱の情報です。

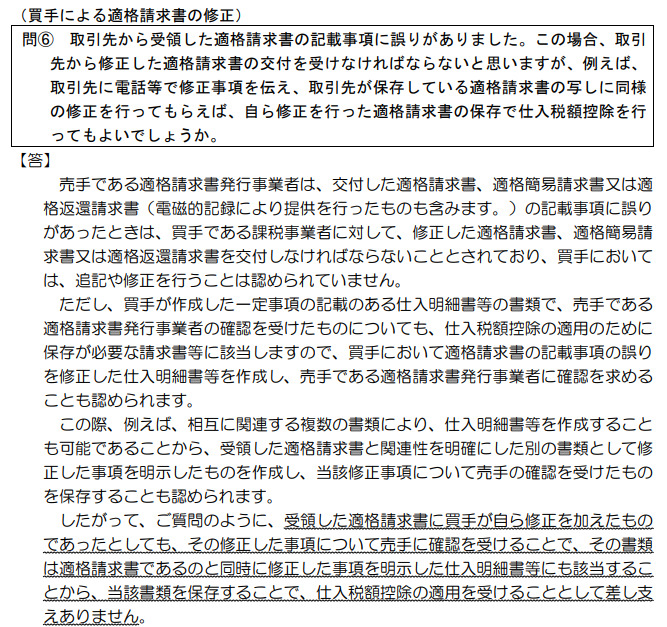

国税庁のホームページの『お問い合わせの多い質問』に以下の内容の記載があります。

こちら、【答】の波線部分だけ確認いただければ結論が分かります。

抜粋すると『受領した適格請求書に買い手が自ら修正を加えたものであっても、その修正した事項について、売り手に確認を受けることで、仕入税額控除の適用を受けることとして差し支えありません(≒インボイスとして認められる)』。これが結論です。

つまり、買い手が請求書を修正しても、売り手の確認を受ければ、自社として不利な処理とはなりません。

原則的な取扱と比べると、かなり手間が減るので、実務的には大事な話となります。

まとめ

最後にまとめとなります。

まとめとして、不備があるインボイスをもらった際に、買い手側でも修正してもOK、という話が国税庁から正式に出ました。

ただし、売り手にも修正内容があっているか確認だけは受けておく必要があります。

必ず、売り手に修正したインボイスを出し直してもらう、という原則的な話に比べれば、だいぶ楽になりますので、ぜひこの話、覚えておいていただければと思います。

今回は不備があるインボイスについて、どうやって対応するかについて解説しました。

石川県で、インボイス制度にお悩みの方は、石川県金沢市にある当税理士法人にお声がけください。

この記事を書いた人

- 税理士法人のむら会計 代表

-

金沢で50年続いている会計事務所、税理士法人のむら会計を運営。

ITの知識・金融機関監査の経験を生かし「関わる人の納得いく決断と安心を誠実にサポートする」ことをミッションに活動している。

【主な保有資格】

公認会計士 登録番号26966

税理士 登録番号125179

【著書・掲載実績】

図解でざっくり会計シリーズ2 退職給付会計の仕組み(中央経済社)

賢い節税で会社を強くする方法教えます(月刊経理ウーマン 16年10月号 )

失敗しない「税理士」選びーここがポイントだ!!(月刊経理ウーマン 18年8月号)

決算期を過ぎてもできる節税策ー4つの着眼点ー(月刊経理ウーマン 20年5月号)

社会保険料の会社負担を減らすための、アノ手コノ手を教えます(月刊経理ウーマン 23年9月号)

小規模企業共済のメリット&デメリット(月刊経理ウーマン 24年2月号)