会社設立時の資本金 いくらがよいか

こんにちは。石川県金沢市にある税理士法人のむら会計、公認会計士・税理士の野村です。

会社設立にあたり

節税を考えた場合の資本金は

いくらが適切なのでしょうか?

結論、どうしても取引関係上必要という場合を除き

資本金は1,000万円未満で設立をお勧めします。

なぜなら

資本金が 1,000万円以上となると

様々な税金の負担が増えるからです。

節税可能な税金は2つ。

消費税(※1)

資本金1,000万円超となると

免税事業者でなくなり

納付義務が発生します。

細かい規定が色々とありますが

資本金1,000万円未満の会社において

基本会社設立後の 2年間(2事業年度)は

消費税の免税事業者に該当します。

免税とは

小規模事業者に対して会社設立直後は

消費税計算の手間を省いてあげようという国の配慮です。

そのため

資本金を 1,000万円以上に設定すると

資本金の額から「小規模」でないと判断され

免税の優遇措置が受けられない結果となってしまいます。

住民税(※2)

住民税の均等割が

資本金1,000万円を超えると

5万円から13万円と負担額が2倍以上となります。

会社設立を検討している方

節税対策のご相談など

お気軽にご相談ください。

しっかりとお手伝いさせていただきます^^

石川県で、会社設立に悩んでいる方は、石川県金沢市にある当税理士法人にお声がけください。

【参考】

(※1)国税庁 No.6501 納税義務の免除

https://www.nta.go.jp/taxanswer/shohi/6501.htm

(※2)法人市民税・事業所税(金沢市)

http://www4.city.kanazawa.lg.jp/13080/houjinn/houjinn.html

住民税は地域によって金額が異なります。上記金沢市でお伝えしておりますので、対象地域のページを参照ください。

この記事を書いた人

- 税理士法人のむら会計 代表

-

金沢で50年続いている会計事務所、税理士法人のむら会計を運営。

ITの知識・金融機関監査の経験を生かし「関わる人の納得いく決断と安心を誠実にサポートする」ことをミッションに活動している。

【主な保有資格】

公認会計士 登録番号26966

税理士 登録番号125179

【著書・掲載実績】

図解でざっくり会計シリーズ2 退職給付会計の仕組み(中央経済社)

賢い節税で会社を強くする方法教えます(月刊経理ウーマン 16年10月号 )

失敗しない「税理士」選びーここがポイントだ!!(月刊経理ウーマン 18年8月号)

決算期を過ぎてもできる節税策ー4つの着眼点ー(月刊経理ウーマン 20年5月号)

社会保険料の会社負担を減らすための、アノ手コノ手を教えます(月刊経理ウーマン 23年9月号)

小規模企業共済のメリット&デメリット(月刊経理ウーマン 24年2月号)

最近の記事

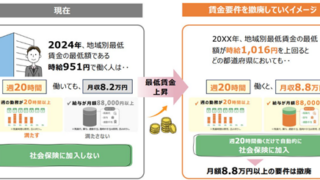

法人の節税2025年7月1日社会保険の加入対象の拡大 中小企業への影響は?

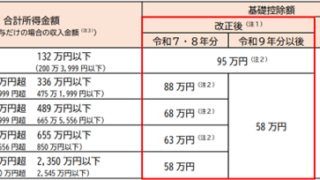

法人の節税2025年7月1日社会保険の加入対象の拡大 中小企業への影響は? 個人の節税2025年5月30日「年収の壁」はどう変わる? 働き方への影響を徹底解説

個人の節税2025年5月30日「年収の壁」はどう変わる? 働き方への影響を徹底解説 個人の節税2025年5月1日旅費規定で賢く節税! 日当非課税の仕組みと活用法

個人の節税2025年5月1日旅費規定で賢く節税! 日当非課税の仕組みと活用法 会社設立ワンポイント2025年4月1日個人事業と法人、どちらが有利?法人成り、個人成りの判断基準

会社設立ワンポイント2025年4月1日個人事業と法人、どちらが有利?法人成り、個人成りの判断基準