【定額減税】もらい忘れ注意!!定額減税が引ききれない場合の給付金/R6年夏と、R7年の2回もらえることも

石川県金沢市にある税理士法人のむら会計、公認会計士・税理士の野村です。

ついにR6.6から定額減税がスタートしました。

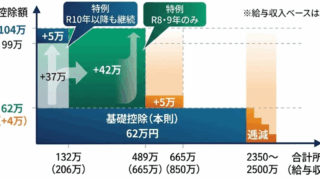

1人当たり所得税3万円、住民税1万円の合計4万円が減税される仕組みですが、例えば従業員に、専業主婦の妻、子が2人の家族がいると、4万円×4人=16万円だけ減税されることになります。

これだけの額になると、払う税金より、定額減税額の方が大きい状況も考えられます。

年間で払うべき税額が14万円であったとして

年間で払うべき税金 14万 < 定額減税額 16万

というような「定額減税が引ききれない」という場合にどうなるか。

経営者、経理総務担当者として従業員から質問があることも想定されるため、解説します。

定額減税が引ききれない場合の3つのポイント

結論としては、「年間で払うべき税金 < 定額減税額」となり、定額減税が引ききれない場合は、各市町村から給付金が支給されます。

ポイントが3つあり

①この給付金の有無等は、会社側(源泉徴収義務者)の定額減税の対応を含めた源泉徴収事務に影響を与えるものではありません。

②給付金について、税金はかからず「非課税」です。

③原則として、居住する市町村から従業員に直接案内があります。

従業員から、自ら計算して市町村に申し出る必要があるのか、などの問いあわせがあるかもしれませんが、通常は、そのような必要はありません。

以上がポイントとなります。

どれくらいの人が定額減税を引ききれないか?

定額減税の事務に係わる立場としては、どれくらいの人が給付金の対象となるか気になるところかと思います。

実際に給付金を受ける方は約2,300万人と国民の2割にもあたるような多くの方が対象となります。

【給付はいつから始まるか?】

市町村が事務処理を進める基準日は、令和6年6月3日が目安となっています。そのため、令和6年夏以降が支給時期となります。

具体的にどんな方に、いくら給付金が支給されるか?

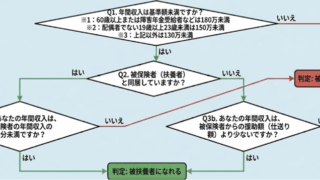

次の①又は②のいずれかに該当する方が対象となります。

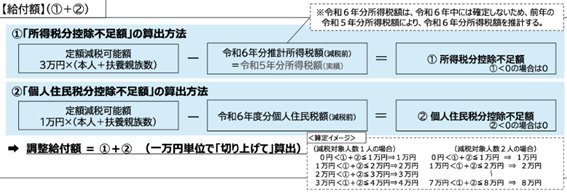

①「所得税の定額減税可能額(3万円×減税対象人数)」が「令和6年分推計所得税額(令和5年分所得税額)」を上回る者。

②「個人住民税所得割の定額減税可能額(1万円×減税対象人数)」が「令和6年度分個人住民税所得割額」を上回る者。

ポイントとしては、令和6年分の税額の推計として、令和5年分の税額が用いられ、給付金の対象となるか算定されることです。

もう少し簡単な言葉を使うと「R5.1.1~R5.12.31を対象とする年末調整や確定申告等での税額をベースに、定額減税しきれない方を予測し、給付金を支給する」という方法をとります。

給付額は以下のように算出します。

ただし、市町村が計算してくれるため、通常はあまり式を理解する必要はありません。

R5年と比べR6年の所得が減ったが給付金は受けられないか?

R5年の税額をベースに給付金が算定されると聞くと

「R6年の収入が大きく落ちた場合は給付金がもらえないのか」という疑問や

「R6年に入り子の出産や親の面倒を見る必要が出て、扶養家族が増えて所得が落ちた場合は給付金がもらえないのか」という疑問が出てくるかと思います。

こちらについては、R6年分所得税及び定額減税の実績額等が確定したのち、給付額に不足が生じる場合は、追加で不足分の給付を行う仕組みとなっています。

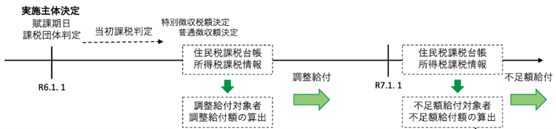

つまり、以下の2段階で給付がされます。

<STEP1>調整給付

令和6年夏以降にR5年の税額をベースに「調整給付」という給付金が支給されます。

<STEP2>不足額給付

調整給付の後、R6年の実績の税額と定額減税額をベースに「不足額給付」という形で、2回目の給付がなされることとなります。

なお、R5年よりもR6年の所得が増えた場合で、R6年分をベースにすれば本来は給付金をもらえない方について、その分の返還を求めるといった調整は行わないこととなっています。

自分が給付対象かどうかはどうすれば分かるか?

対象と見込まれる方については、市町村から書類が届きます。

例えば石川県内の市町村だと以下のような対応となっています。

<金沢市>

7月下旬から、対象者に対して受給に必要な確認書を送付。内容を確認した上で返送が必要。

確認書を受理した後、 8月下旬から順次支給。

なお、確認書の返送期限は令和6年10月31日。

<小松市>

8月上旬頃に、対象者に対して、案内文書を送付し、案内文書に記載されている口座に振込。

対象者で口座情報が確認できない場合は、確認書を郵送。

返送があり次第(概ね3週間を目途に)順次振込。確認書等の返送期限は令和6年10月31日。

ここで、金沢市と小松市の2つの市町村を見ていただきましたが

金沢市=必ず確認書の返信が必要

小松市=口座情報が確認できない場合は確認書の返信が必要

以上の形で、市町村によって対応が異なります。

従業員が住んでいる市町村ごとに必要な対応は異なります。

市町村から定額減税に関する書類が届くようなことがあったら、必ず内容を確認して、返送が必要な場合は返送するように、ということだけ、従業員には伝えてあげましょう。

まとめ

定額減税が引ききれない場合の給付金について解説しましたが、いかがでしたか。

定額減税について、まず会社が行う事務処理がとても煩雑です。

さらに、市町村が行う事務処理も手間がかかり、間違いが発生しやすいことは想像がつくかと思います。

定額減税を行っても、結果、国民の2割が給付を受けるような仕組みとなってしまっています。

そもそもコロナ禍で行ったように、全国民1人4万円を給付した方が、いかにシンプルで民間に負担をかけず、マイナンバーカードの普及によって実施がしやすかったかと。。。

とはいえ、決まったことには流れをあわせる必要があるので、なんとか対応していきましょう。

石川県で定額減税にお悩みの方は、石川県金沢市にある当税理士法人にお声がけください。

関連記事:「定額減税」に関する実態調査(MS-Japan調べ)

この記事を書いた人

- 税理士法人のむら会計 代表

-

金沢で60年以上続いている会計事務所、税理士法人のむら会計を運営。

ITの知識・金融機関監査の経験を生かし「関わる人の納得いく決断と安心を誠実にサポートする」ことをミッションに活動している。

【主な保有資格】

公認会計士 登録番号26966

税理士 登録番号125179

【著書・掲載実績・監修】

図解でざっくり会計シリーズ2 退職給付会計の仕組み(中央経済社)

賢い節税で会社を強くする方法教えます(月刊経理ウーマン 16年10月号)

失敗しない「税理士」選びーここがポイントだ!!(月刊経理ウーマン 18年8月号)

決算期を過ぎてもできる節税策ー4つの着眼点ー(月刊経理ウーマン 20年5月号)

社会保険料の会社負担を減らすための、アノ手コノ手を教えます(月刊経理ウーマン 23年9月号)

小規模企業共済のメリット&デメリット(月刊経理ウーマン 24年2月号)

ソニーGなど「賞与の給与化」で手取り増 社会保険料の負担減り一石二鳥(日経ビジネス25年11月10日号)

最近の記事

経営ワンポイント2026年2月2日銀行から『ぜひ貸したい』と言われる会社に!決算書でチェックされる3つの重要指標

経営ワンポイント2026年2月2日銀行から『ぜひ貸したい』と言われる会社に!決算書でチェックされる3つの重要指標 個人の節税2025年12月23日中小企業向け:令和8年度税制改正大綱のポイント解説

個人の節税2025年12月23日中小企業向け:令和8年度税制改正大綱のポイント解説 経営ワンポイント2025年12月2日社会保険「130万円の壁」の新ルール!2026年4月スタート

経営ワンポイント2025年12月2日社会保険「130万円の壁」の新ルール!2026年4月スタート 経営ワンポイント2025年11月4日石川県賃上げ環境整備助成金 ~先に設備投資していても事後的に適用可能!~

経営ワンポイント2025年11月4日石川県賃上げ環境整備助成金 ~先に設備投資していても事後的に適用可能!~

無料相談のお問い合わせ

顧問契約をご検討の方は初回無料でご相談可能です。