【小規模企業共済】最大利回り55%!?節税+運用益を低リスクで!

こんにちは。石川県金沢市にある税理士法人のむら会計、公認会計士・税理士の野村です。

今回は、小規模企業共済について解説いたします。

この記事で分かることとして、まず、小規模企業共済のざっくりとした概要が分かります。

そして、小規模企業共済にどんなメリットがあるかが具体的に分かります。

さらに、メリットだけでなく、デメリットもありますので、気をつけなければいけない小規模企業共済のデメリットも分かるような内容となっています。

小規模企業共済の概要

小規模企業共済とは「小規模な企業の経営者や役員、個人事業主などのための積み立てによる退職金制度」です。

国が行っている制度であるため、民間の商品より安心感がある仕組みとなります。

小規模企業共済のポイント

ポイントを5点解説いたします。

ポイント1:掛金

まず、1点目です。月々の掛金は1,000円から7万円まで、500円単位で自由に設定できます。

さらに、加入後も増額・減額が自由な仕組みとなっております。

このような仕組みとなっていますので、例えば、最初、上限の月7万円からスタートして、資金の状況を見て、すぐに1,000円に下げることも可能です。

1,000円でしたら、年間でも1万2,000円なので、とても負担が軽い。こんな仕組みになっています。

ポイント2:支払い時の所得控除

続きまして、ポイント2つ目です。

払った額の全額を所得控除扱いにできます。

所得控除というのが専門用語のため、ザックリいえば「経費としてみなせる」という意味になります。

こちら、類似の制度としては、生命保険料控除というのもあります。

生命保険に加入すると税金が安くなる、という話を聞いたことがあるかもしれません。

一方で、その生命保険控除は、例えば、年間、極端に言って1,000万保険料を払ったとしても、所得控除できるのは、年間12万が限度となります。

それと比べると、払った額の全額が所得控除≒経費扱いできる、というのはとても優遇された仕組みです。

ポイント3:受取時の税金

3つ目のポイントととして、受取は退職・廃業時で、「一括」「分割」「一括と分割」の受け取り方が可能です。

そして、「一括」で退職金として受け取った場合は「退職所得」となります。

「分割」で今まで払った掛金を受け取る場合は「公的年金等の雑所得」という区分になります。

こちら、なかなか分かりづらいと思うので、もうちょっと噛み砕きます。

「一括」で受け取った場合の「退職所得」というのは節税上でとても有効な仕組みとなります。

毎年、給料をもらうよりも退職金としてもらったほうが税金がかかる額が小さくなります。

また、「公的年金等の雑所得」も、公的年金を受け取った時にかかる税金の計算方法で、とても優遇されています。

老後の資金難で税率を低くしてあげようという趣旨です。

このような税金のかかり方をするので、受取時も税金面で優遇されています。

結論として、払った際の「入口」として全額所得控除。さらに戻ってくる際の「出口」としても低い税金がかかるため、節税上では有効な仕組みとなっております。

ポイント4:貸付制度

続いて、4つ目のポイントとなります。お金が足りない時は、掛金の範囲内で10万円以上2,000万以内の借入ができる仕組みとなっています。

例えば小規模企業共済、毎月7万円かけたとします。

そうすると、年間で84万円。

これが10年経つと840万円と、大きな額になります。

そして、小規模企業共済を払ったが、手元のお金が少なくなってしまった。

どうしても、事業で資金がほしい、という場合は、小規模企業共済の仕組みで借入制度というのがあります。

この仕組を使って、小規模企業共済への累計掛金額の7割~9割を借入できます。

ただし、利息はかかります。

利率は、ケースバイケースでパーセンテージが変わってくるのですが、概ね1.5%程度かかります。

ポイント5:加入要件

最後、ポイント5つ目となります。

小規模企業共済は、従業員数が少ないうちしか加入できません。

加入要件は大事なポイントで

・建設業、製造業、運輸業、宿泊、娯楽、不動産、農業:従業員数が20人以下

・卸売業、小売業、サービス業(宿泊と娯楽を除く):従業員数が5人以下

以上のように従業員が少ないタイミングでしか加入できません。

従業員数が多くなってしまうと、新たに加入できないので、早めに小規模企業共済に入るのがおすすめとなっています。

なお、加入後に従業員数が増えても、解約が必要となることはないので安心してください。

小規模企業共済のメリット

具体的なメリットを掘り下げていきます。

メリット1:節税効果

まず、節税メリットです。

節税メリットとしては、払った額が全額、所得控除となるため、いま現在、どれだけの税率がかかっているか分かれば、だいたいの節税額が分かります。

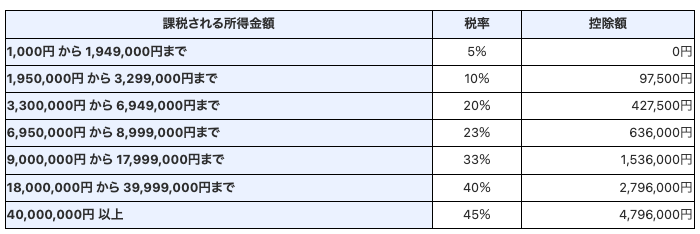

所得税は以下の表で簡単に計算できます。

例えば、所得が190万円の方は5%の税率がかかります。

195万を超えて329万9,000までは10%かかる。

以降、同じ話で、330万から694万9,000までは20%の税率がかかります。

所得税は、所得の金額(収入の金額)が増えれば増えるほど税率が上がる仕組みとなっております。

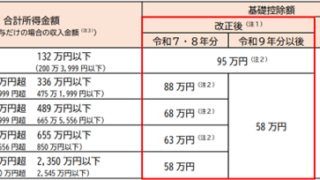

続きまして、住民税。こちらはシンプルです。

自分の所得に10%かければ、だいたいの住民税が出てくるような形になります。

個人にかかる税金は、所得税と住民税の合計となるため、例えば、年収が700万でしたら、所得税は税率23%、住民税は税率10%、33%の税率がかかります。

それでは、計算の仕組みが分かったところで、具体例にすすみます。

所得が300万の場合どれだけ節税効果があるのか。

所得が300万の場合、10%の所得税の税率がかかっています。住民税10%なので、20%だけ小規模企業共済に入ったら節税効果があります。

そのため、年間84万の掛金で約17万の節税となります。

所得が1,000万の場合、所得税33%+住民税10%なので、43%だけかけた金額に節税効果があります。

84万円の43%なので37万円の節税。

かなり大きいですね。

最後、所得が5,000万の極端な例も計算します。

この場合、所得税45%の税率、住民税10%なので55%分、小規模企業共済に入ることで節税効果があります。

年間84万の掛金で46万も節税になる。

すごい節税の額です。

メリット2:節税+運用効果

続きまして、節税だけでなく、国が運用までしてくれるので、節税+運用の両方のメリットを見ていきます。

例えば、40歳で小規模企業共済に加入。65歳で退職し、毎月7万円の掛金かける前提とします。

所得が300万の場合、掛金としては累計で2,107万になります。

これに対して、受取金の予測は2,544万なので、120%ほど運用だけで増えます。

さらに、毎年の節税が17万ぐらいあります。

ここから導き出せる、実質返戻率=受取金÷(掛金合計ー節税効果)=151%にもなります。

続きまして、所得が1,000万の場合がどうなるか。

こちらも掛金の累計は2107万。受取金は2544万と、先ほどと同じで、120%だけ増えます。

一方で、毎年の節税額は所得の金額に応じて増加するため、今回の例だと37万になります。

実質返戻率=受取金÷(掛金合計-節税額)=214%と、2倍を超えるような額となり、とても大きな数値となります。

小規模企業共済のデメリット

ここまでメリットとか概要を話してきましたが、デメリットの把握も大事となります。

デメリットとしては、やはり退職・事業廃止時までお金が寝てしまうことになる。

これが一番のデメリットとなります。

ただ、節税効果がとても大きいので、税理士である私個人としても、小規模企業共済に入っています。さらに、どうしてもお金が足りなくなったら、貸付制度もあるため、多少はデメリットもカバーできる仕組みとなっております。

まとめ

最後、まとめとなります。

まとめとして、小規模企業共済は中小企業の経営者におすすめの仕組みです。

節税と運用のダブルの効果があり、また、国の制度であるため、低リスクで得ができる仕組みです。

デメリットとして、資金が寝ることは理解しておく必要はありますが、カバーする貸付制度もあるため、そこまで気にしなくてもよいかと、個人的には考えております。

石川県で、小規模企業共済でお悩みの方は、石川県金沢市にある当税理士法人にお声がけください。

この記事を書いた人

- 税理士法人のむら会計 代表

-

金沢で50年続いている会計事務所、税理士法人のむら会計を運営。

ITの知識・金融機関監査の経験を生かし「関わる人の納得いく決断と安心を誠実にサポートする」ことをミッションに活動している。

【主な保有資格】

公認会計士 登録番号26966

税理士 登録番号125179

【著書・掲載実績】

図解でざっくり会計シリーズ2 退職給付会計の仕組み(中央経済社)

賢い節税で会社を強くする方法教えます(月刊経理ウーマン 16年10月号 )

失敗しない「税理士」選びーここがポイントだ!!(月刊経理ウーマン 18年8月号)

決算期を過ぎてもできる節税策ー4つの着眼点ー(月刊経理ウーマン 20年5月号)

社会保険料の会社負担を減らすための、アノ手コノ手を教えます(月刊経理ウーマン 23年9月号)

小規模企業共済のメリット&デメリット(月刊経理ウーマン 24年2月号)

最近の記事

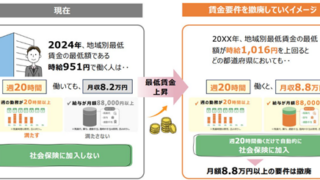

法人の節税2025年7月1日社会保険の加入対象の拡大 中小企業への影響は?

法人の節税2025年7月1日社会保険の加入対象の拡大 中小企業への影響は? 個人の節税2025年5月30日「年収の壁」はどう変わる? 働き方への影響を徹底解説

個人の節税2025年5月30日「年収の壁」はどう変わる? 働き方への影響を徹底解説 個人の節税2025年5月1日旅費規定で賢く節税! 日当非課税の仕組みと活用法

個人の節税2025年5月1日旅費規定で賢く節税! 日当非課税の仕組みと活用法 会社設立ワンポイント2025年4月1日個人事業と法人、どちらが有利?法人成り、個人成りの判断基準

会社設立ワンポイント2025年4月1日個人事業と法人、どちらが有利?法人成り、個人成りの判断基準

“【小規模企業共済】最大利回り55%!?節税+運用益を低リスクで!”へ1件のコメント

この投稿はコメントできません。