【インボイス】仕入先がインボイス登録してくれない時、どう交渉すればよいか?

こんにちは。石川県金沢市にある税理士法人のむら会計、公認会計士・税理士の野村です。

いよいよインボイス制度が23年10月からスタートします。

しかし、仕入先がインボイス登録してくれなくて、どうしようかと困っている方も多いかと思います。

今回は、そんな方に向けて、記事を作りました。

この記事で分かることとして、まず、仕入先がインボイス登録してくれない場合に、法律に照らして、OKな交渉の仕方、NGな交渉の仕方が分かります。

主に、独占禁止法という法律を気にする必要があります。

しかし、具体的に何を気にすればいいか、分かりづらいので、どのように交渉すればいいか解説します。

さらに、交渉した結果、それでも仕入先がインボイス登録してくれなかった場合に、知っていると有利になる経理処理方法も分かります。

OKな交渉の仕方

まずOKな交渉の仕方を3つ解説します。

仕入先がインボイス登録すること、または、しないことによるメリット・デメリットを説明

1つ目が、仕入先がインボイス登録すること、または、しないことによるメリット・デメリットを説明することです。これはOKな交渉方法です。

ただし、普通はインボイス制度について自分自身が理解するのが難しいかと思います。

ですので、この交渉方法を選ぶ方は少ないかと思います。

選択肢を示す

2つ目が、「選択肢を示すこと」です。

この方法が一番使いやすい交渉の仕方です。

どんな選択肢を示すか、という話ですが、

ーーーーーーーーーーーーーーーーーーーーー

【パターン1】インボイス発行事業者として登録した場合:これまでと取引条件は変わらない。

【パターン2】インボイス発行事業者に仕入先が登録しない場合:現状の取引価格に含まれる消費税等の相当額を段階的に取引価格から引き下げる。

ーーーーーーーーーーーーーーーーーーーーー

以上を伝えることになります。

【パターン2】の「段階的に引き下げる」について、具体的に解説します。

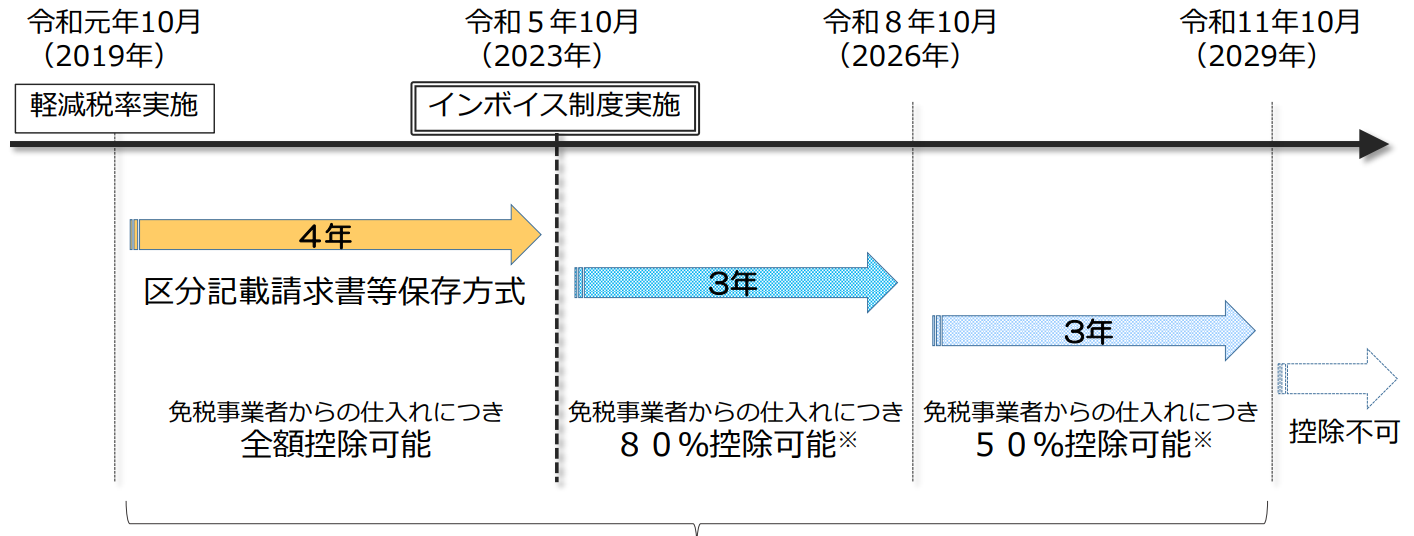

インボイス制度は、23年10月から始まりますが

ーーーーーーーーーーーーーーーーーーーー

23年10月~26年9月末:消費税相当額の20%を引き下げる。

26年10月〜29年9月末:消費税相当額の50%を引き下げる

ーーーーーーーーーーーーーーーーーーーー

こんな流れで金額を引き下げていきます。

後ほど触れますが、インボイス制度導入にあたって特例があり、上記の形で引き下げれば、買い手としてほとんど不利にならない額になっております。

数値で具体例を出して、まずは、消費税相当額の20%を引き下げることを見ていきます。

これまで本体価格10,000円、消費税額1,000円払っていた先でしたら、1,000×20%の200円を引き下げます。

そして、10,000円+800円の10,800円で仕入れる。

このような形になります。

次に、26年10月以降だったら、本体価格10,000円、消費税1,000円の場合、1,000円×50%の500円を引き下げて、10,000円+500円の10,500円で仕入れる。

このような形で条件を示して、仕入先にインボイス登録するか決めてもらう。

この方法が一番現実的で交渉のしやすい形になります。

インボイス登録の要請をする

最後の3つ目のOKな交渉の仕方として、インボイス登録要請をすることが挙げられます。

独占禁止法違反をおそれて、「インボイス登録ししてください」と仕入先に言うこと自体が駄目ではないか、という話も出ていました。

しかし、インボイス登録事業者(課税事業者)になってくださいと要請すること自体は、OKな交渉の仕方となります。

ここまでで、OKな交渉の仕方として3つほど説明しましたが、現実的には、やはり「選択肢を示すこと」がオススメな方法となります。

NGな交渉の仕方

続いて、こういう交渉の仕方をしちゃいけないという、NGな交渉の仕方を解説します。

1つ目が、「インボイス登録しなければ、取引を打ち切ることを一方的に通告すること」です。

相手の有無を言わさずに一方的に通告するようなことは、NGな交渉の仕方になります。

2つ目として「インボイス登録しなければ、価格を引き下げると一方的に通告すること」。

こちらも、こちらもNGな交渉の方法となります。

OKな交渉の仕方との違いは、いずれも「一方的に通告しており、双方向性がない」という点です。

取引相手に選択肢や交渉の余地を与えず、一方的に通告することは独占禁止法違反のおそれがあるので注意しましょう。

段階的に取引価格を下げる理由

ここまで説明して、最も有効な交渉の仕方は「インボイスに登録した場合、しない場合の選択肢を示す」ということだと理解いただいたかと思います。

一方で、「インボイス登録しない場合の段階的に価格を引き下げる理由が分からなければ、仕入先にも説明がしづらい」と感じた方もいるかと思います。

そのため、まずは消費税の計算方法から説明し、次に段階的に取引価格を下げる理由を解説します。

消費税の計算方法

取引先に商品を売り上げてもらう消費税から、仕入れや経費などで払っている消費税を差し引いて、納付する税額が決まります。

この差し引く消費税のことを「仕入税額控除」という名称で呼び、その仕入税額控除のためにはインボイスの保存が必要となります。

そのため、仕入先がインボイス登録して消費税を払う事業者にならないと自社として損をしてしまいます。

ただし、一定期間、一定割合を控除できる経過措置が設けられていますが、そちらは後ほど触れていきます。

その前提として、消費税の計算方法についてですが、上の図のA社を当社と捉えると、12,100円で糸を仕入れています。

そして、製造業者である当社は16,500円でぬいぐるみをB社に売っています。

そのうち、売上の際にもらっている消費税が1,500円。

そして糸を仕入れる際に払っている消費税が1,100円。

この場合

1,500円ー1,100円=400円

を税務署に払うことになります。

ただし、これがインボイス制度後、糸の仕入れ先業者がインボイス登録してくれないと、1,100円が差し引けなくなります。

結果として

1,500円ー1,100円×0%=1500円

インボイス制度導入後、仕入先の業者がもしインボイス登録してくれなかったら、自社としては1,500円の消費税を払う必要が出てしまいます。

以上が消費税の原則的な計算方法となります。

一定の期間、一定の割合だけ仕入税額控除できる激変緩和措置

次にインボイス制度導入の激変緩和措置として、一定の期間、一定の割合だけインボイス登録していない事業者からの仕入れも仕入税額控除できる特例をみていきます。

インボイス制度開始から、26年9月末までの期間は免税事業者から仕入れたとしても80%だけ控除が可能です。

さらに26年10月~29年9月末までは免税事業者から仕入れたとしても50%だけ控除が可能です。

数値の具体例を先ほどのA社でみると、仕入先の業者がインボイス登録してくれなかったら

<原則>

1,500円ー1,100円×0%=1,500円

の納税が必要となりますが、26年9月末までの期間は80%の控除が可能なため

<23年10月~26年9月末>

1,500円ー1,100円×80%=620円

が税務署へ払う額となります。

たしかに原則的なルールと比べると税務署への払いの額は減っていますが、それでも1100円×20%=220円はインボイス制度導入前と比べて税務署への払いが増えます。

この消費税の追加納付分だけ、自社としては値引を求めるのが有効な方法となります。

こちらの26年10月から29年9月末までも同じ話となります。

1,100円のうち、免税事業者から仕入れても50%だけ控除可能。

つまり、1,100円×50%は差し引けるということになります。

ただし、残りの50%は差し引けないので、その分、取引価格を引き下げれば、当社としてほとんど損をしない形となります。

推奨する経理方法

最後、自社の経理としておすすめの方法をお伝えいたします。

前提として、免税事業者から仕入れ100円。消費税相当10円払っている状況とします。

そして、26年9月末までの間でしたら、80%控除可能ですので、仮払消費税というので8円だけ切って、残りの金額を仕入れとする。

こういった方法を取ると経理上有利になりますので、どうしても仕入先がインボイス登録してくれなかったら、こんな処理方法を取ってください。

具体的には会計ソフトを使っていましたら、80%控除のやり方が必ず設定されています。

ですので、その説明を確認しながら損をしない経理処理方法を取りましょう。

まとめ

最後、まとめとなります。

まとめとして、仕入先には「インボイス事業者に登録してくれたら、取引条件は変わらない。一方で、登録しない場合は、現状の取引価格に含まれる消費税等の相当額を段階的に取引価格から引き下げる」こういうことを伝えましょう。

さらに仕入先がそれでもインボイス登録してくれなかったら、経理処理方法として26年9月末までは消費税の80%を差し引く経理処理をしましょう。

具体的には会計ソフトを使っていたら、80%差し引く経理処理方法を確認し、忘れずに処理しましょう。

今回は仕入先がインボイス登録してくれない場合にどうしたらいいか、について解説しました。

石川県で、インボイス制度にお悩みの方は、石川県金沢市にある当税理士法人にお声がけください。

この記事を書いた人

- 税理士法人のむら会計 代表

-

金沢で50年続いている会計事務所、税理士法人のむら会計を運営。

ITの知識・金融機関監査の経験を生かし「関わる人の納得いく決断と安心を誠実にサポートする」ことをミッションに活動している。

【主な保有資格】

公認会計士 登録番号26966

税理士 登録番号125179

【著書・掲載実績】

図解でざっくり会計シリーズ2 退職給付会計の仕組み(中央経済社)

賢い節税で会社を強くする方法教えます(月刊経理ウーマン 16年10月号 )

失敗しない「税理士」選びーここがポイントだ!!(月刊経理ウーマン 18年8月号)

決算期を過ぎてもできる節税策ー4つの着眼点ー(月刊経理ウーマン 20年5月号)

社会保険料の会社負担を減らすための、アノ手コノ手を教えます(月刊経理ウーマン 23年9月号)

小規模企業共済のメリット&デメリット(月刊経理ウーマン 24年2月号)

最近の記事

法人の節税2025年7月1日社会保険の加入対象の拡大 中小企業への影響は?

法人の節税2025年7月1日社会保険の加入対象の拡大 中小企業への影響は? 個人の節税2025年5月30日「年収の壁」はどう変わる? 働き方への影響を徹底解説

個人の節税2025年5月30日「年収の壁」はどう変わる? 働き方への影響を徹底解説 個人の節税2025年5月1日旅費規定で賢く節税! 日当非課税の仕組みと活用法

個人の節税2025年5月1日旅費規定で賢く節税! 日当非課税の仕組みと活用法 会社設立ワンポイント2025年4月1日個人事業と法人、どちらが有利?法人成り、個人成りの判断基準

会社設立ワンポイント2025年4月1日個人事業と法人、どちらが有利?法人成り、個人成りの判断基準