社会保険料を安くする方法【15選】/社会保険料「30%時代」を生き抜く

こんにちは。石川県金沢市にある税理士法人のむら会計、公認会計士・税理士の野村です。

今回は社会保険料を下げるためにできることを15個解説いたします。

どれか1つでもできることがあれば影響ありますので、ぜひ最後までご覧ください。

この動画で分かることとして、個人負担で15%、法人負担で15%、合わせて30%にもなる最も大きな税金である社会保険料の削減方法が分かります。

社会保険料と書いている時もあれば、社会保険税とも書いてある時がありますが、結局は国から取られる税金みたいなものです。

それを下げる方法が分かります。

さらに、単に下げればいいということではなく、デメリットも把握した上で今回の施策を実施したほうがいいので、デメリットも分かるような内容となっております。

概要

それでは中身に入りまして、まず、社会保険の概要について、ざっくりと説明します。

ざっくりとした話としては、給料を払われる個人の、4月~6月の平均給料×15%だけ、毎月の給料から天引きされるもの。

それが社会保険料です。

会社としても15%ほど負担して、個人分の15%と合わせて、合計で30%、その金額を国に会社が払う。

そんな流れになっております。

社会保険料といっても、内訳がありまして、1つは厚生年金。

これは将来の年金の額に影響するものです。

もう1つは健康保険料。

例えば、病気の際に医療機関に払うお金で、健康保険料を払うことで、病院窓口では、本来払うべき金額の3割程度で済んでいます。

その3割に済ますための保険料と捉えていただければ分かりやすいです。

また、健康保険料、何に影響するかというと、病気の際に自身が受け取れる傷病給付金の額にも影響します。

単純に社会保険料を下げたら良いことばっかりではないということも把握いただければと思います。

社保を下げる全般的なデメリットとして、1つは将来もらえる年金の額が減ってしまうこと。

もう1つが病気の際の傷病給付金の金額も減ってしまうこと。この2点は社会保険料を下げることによる全般的なデメリットですので、ぜひ押さえていただければと思います。

社会保険の削減方法は大きくは3つに集約

それでは、具体的な削減方法に入っていきます。

削減方法としては、結局は3つに集約されます。

1つが4月~6月の給料を調整するという方法です。

2つ目が従業員さんなどの入退社の時期を調整するという方法です。

3つ目が社会保険の加入要件で調整するという方法です。

これらの類型に分けて説明していきます。

4月~6月の給料を調整

まず、4月~6月の給料で調整するという方法ですが、こちらの方法だけで10パターンほどあります。

①4月~6月の残業を減らす

まず、1つ目が4月~6月の残業を減らすという方法があります。

なぜ、4月~6月の残業を減らしたらいいかというと、社会保険料というのが4月~6月の給料の平均で決まるからです。

ですので、例えば、7月とか8月の残業が多くても、社会保険料には影響しません。

ポイントは4月~6月の残業を減らすということです。

②通勤手当の支給の仕方を変える

2つ目は、通勤手当の支給の仕方を変える方法です。より具体的にいうと、通勤手当を毎月支給でなく、6ヶ月間定期代の支給に変えます。

実は給料だけでなく、4月~6月に支給する通勤手当も社会保険料の算定に影響を与えてしまいます。そして、6ヶ月定期代の場合は、÷6をして、1ヶ月分を算出して計算することになります。1ヶ月定期券代支給よりも6ヶ月定期代は割引がかかることが一般的ですので、割引分で社会保険料が安くなるケースもあります。ちょっとした工夫なのですが、通勤手当の支給方法を変えることが社会保険料の削減に繋がります。

③昇給月を7月以降に

続きまして、3つ目ですが、昇給月を7月以降にする、という方法があります。

先ほどから話している通り、4月~6月の給与の平均で社会保険料が決まります。

ですので、7月以降にしていれば、昇給分が社会保険料に影響しない。こんな方法もあります。

④昇給でなく、福利厚生を充実させる

4つ目ですが、昇給でなく、福利厚生を充実させるという方法もあります。

福利厚生を増やしても、社会保険料は増えません。

ですので、例えば、資格試験などの勉強を専門学校などで従業員さんが勉強する際に、その資格取得の費用を負担してあげる。

書籍の購入補助をしてあげる。

または、お昼ご飯の代金を例えば半額だけ負担してあげる。

また、慶弔見舞い規定で、何かお祝い事とかあった時にお金を払ってあげる。

最後に、社員旅行などを豪華なものにしてあげる。

こんなことをしても、社会保険料には影響しませんので、昇給でなく、福利厚生を充実させるという手法もあります。

⑤月収を下げて、退職金に回す

続きまして、5つ目の方法として、月収を下げて、退職金に回すという方法もあります。

給料であったり、賞与というのはどうしても金額を払うと、社会保険料がかかってきてしまいます。

ですので、退職金に回す。

そして、退職金は社会保険料の対象外となりますので、退職金に回すことで社会保険料を節減するという方法があります。

⑥企業型確定拠出年金に入る

6つ目になりますが、企業型確定拠出年金に入るという手法もあります。

こちら、企業が対応している必要があるのですが、例えば、月収30万の方でしたら、社会保険料はだいたい30万の15%、4.5万円ほど天引きされています。

それが、月収25万で確定拠出年金への拠出を5万という形、合計の30万というのは変わらないんですが、こういった形で、形を変えてあげると社会保険料は月収の25万×15%の3.8万円の天引きとなります。

元々が4.5万円でしたので、0.7万円だけ社会保険料が下がるという結果になります。

これはなぜかというと、企業型確定拠出年金への掛け金の払いというのが退職金の前払いという性質になるからです。

この方法を使って、社会保険料を節約するという方法があります。

企業型確定拠出年金については、以下の記事も参照ください。

⑦役員報酬は保険料額表のギリギリに設定する

続きまして、7つ目の方法です。

役員報酬は保険料額表のギリギリに設定するという手法があります。

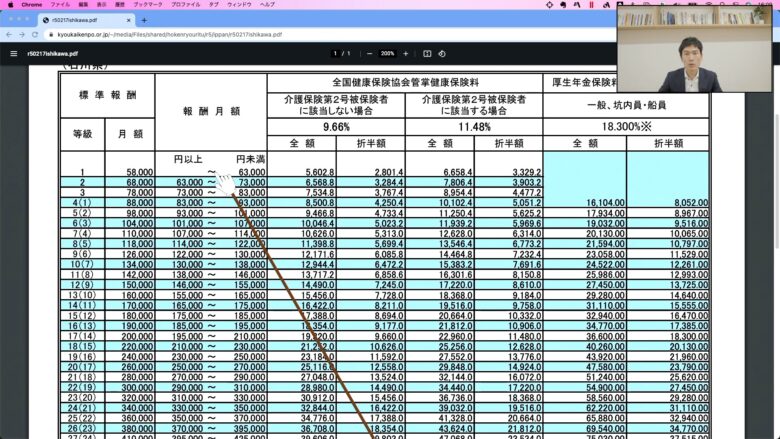

こちら、分かりづらいので、実際の保険料額表というのを見ながら説明できればと思います。

こちらが保険料額表と呼ばれるものです。この表で、一番大事なのは、この報酬別額という箇所で、○○円未満という箇所です。

例えば、35万だけ役員報酬を払ったとなると、35万未満にはなっていません。

ですので、35万の役員報酬を払った場合の厚生年金はここの35万円~37万円の枠で算定されるということになります。

その結果、厚生年金としては32,940円だけ月額で天引きされる。

健康保険については40歳以上でしたら、20,664円だけ天引きされるということになります。

一方で、実は35万という金額設定でなくて、349,999円でしたら、この1つ下のランクで天引きされるということになります。

1つ下のランクで天引きされると厚生年金が31,110円天引きされて、健康保険が19,516円で天引きされるということになります。

結論としては、月給が35万でしたら、月給から社会保険を引いた額が296,416円。

月給が349,999円でしたら、月給から社会保険を引いた額が299,373円になる。

約3,000円得という結果になります。

会社負担分が同じ額になりますので、倍すると6,000円だけ毎月得になる。

12ヶ月で年間7万円ほど得するということになります。

1円の差でこれだけ金額が変わってきますので、ぜひ注意しましょう。

⑧賞与をゼロにして、毎月の給料を増やす

8つ目の社会保険削減方法です。

賞与をゼロにして、毎月の給料を増やすという方法があります。

こちら、高年収の従業員さんが多い会社で比較的使いやすい方法です。

この方法は、社会保険の計算のロジックがある程度分かっている必要があります。

月給の社会保険料の計算方法としては、基本は月給×15%で計算するのですが、厚生年金に関しては、月給が635,000円以上の場合はそれ以上金額が増えないという形になります。

健康保険も上限はあるのですが、健康保険の上限を使って節約を図れないので、一旦無視します。

具体的な使い方としては、例えば、月給が65万×12ヶ月+賞与120万(年額900万)の従業員さんがいたとします。

その場合、社会保険の額はだいたい134万円ということになっています。

これをボーナスをゼロにして、全部月収に振る。

賞与が120万だったので10万だけ月給が増える形です。

月給75万のみで年額900万のみにした結果、社会保険料は123万円になります。

金額として134万から123万、だいたい10万円だけ社会保険料が下がるという結果になります。

このように、多数、高所得の従業員がいれば、賞与を全部給料に振って、年俸化するという手も有効ではあります。

⑨毎月の給料を抑えて、賞与を大きくする

毎月の給料を抑えて賞与を大きくするという手法があります。

こちらは経営者など特定の人に使いやすい方法です。

こちらは賞与の社会保険料の計算ロジックを利用する方法です。

賞与の社会保険料の計算方法、こちらも基本は賞与額×15%となりますが、厚生年金については1回150万以上払う場合はそれ以上払いの額が増えません。

健康保険については年間573万以上賞与を払う場合はそれ以上払いの額は増えない仕組みになっております。

例えば、極端な例で、月給が200万、年額が2,400万だけもらっている役員がいるとします。

その場合の社会保険料の個人負担は、だいたい167万円ぐらいです。

これを極端に変更し、月給5万円年額60万にして、賞与を2,340万とする。

月給と賞与を合わすと年額2,400万というのは変えてないです。

この形にすると社会保険料の額は、実は60万程度に下がります。

元が167万だったのが60万に下がっていますので、100万だけ社会保険料を下げることができます。

会社負担も合わせると、年間で200万も得。

大きな金額の削減となります。

一方でデメリットも知っておく必要があります。

役員について、税務上認められる退職金の額は、毎月払う月給に影響されます。

具体的に言うと、役員の退職金が認められる上限は「最終報酬月額(役員さんが退職する時の月額報酬)×勤続年数×功労倍率(社長さんだと3倍が多い)」で算定されるケースが多いです。

最終報酬月額が5万円となってしまうと、だいぶ退職金払える額が減ってしまう。

そのため、退職間際の役員さんなどは、あまりこの方法を使うことはおすすめいたしません。

ですが、効果が大きい方法ですので、一度ご検討されたらいいのではと思います。

⑩個人事業と会社に分割し、会社から低い役員報酬をもらう

個人事業と会社に分割して、会社から低い役員報酬をもらう手法があります。

例えば、月給200万、年額で2,400万の方がいるとします。

その方は社会保険料167万だけ負担します。

これを個人と法人に収入を分けます。

そして、会社から月給5万円(年額60万)を給料として受け取るようにする。

そして個人事業のほうで2,340万だけ収入を移します。

そのような形に振り分けると、社会保険料が実は1年額で14万円に下がります。

150万円も社会保険料が下がるという結果です。

会社負担も同じぐらい下がることになるため、年間300万も得という手法になります。

ただし、デメリット。

こちらを知っておく必要があって、個人事業と会社に収入を分けることに合理性が必要という点があります。

合理性がなく、単に社会保険料や税金の削減目的にこのようなことを行うと、将来、税務調査や社会保険の調査が入った時に、ダメ、と言われる可能性がありますので、しっかりと理屈を整えた上で、こういった方法は活用しましょう。

入退社の時期を調整する

次に、分類が変わります。入退社の時期を調整することで社会保険料を削減するということもできます。

⑪入社日を毎月1日にする

入社日を毎月1日とする、という方法があります。

月末入社にしないというのがポイントです。

3月31日に仮に入社した場合は3月分の社会保険料から1日だけでかかってしまいます。

一方で、4月1日に入社した場合は4月分の社会保険料からですので、入社は毎月1日にする。これが大事となります。

⑫退社日は月末退社にしない

一方で、退社日、こちらは月末退社にしないほうが社会保険料の削減に繋がります。

4月30日に退職日とした場合、4月分の社会保険料も発生します。

一方で、4月29日を退職日とすると、3月分の社会保険料までが発生することになる。

なかなか退社日っていうのは選べないところでもありますが、もし、選べるようでしたら、月末退社にしない。

月中にするということを意識するとちょっとだけですが、社会保険料が節約になります。

社会保険の加入要件で調整

最後の分類となります。社会保険の加入要件で調整するという方法もあります。

⑬パートを活用する

パートさんを活用する、という方法があります。

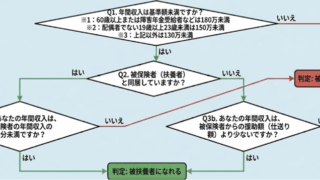

社会保険の加入要件として、正社員の4分の3以上の労働時間、労働日数があると、社会保険に加入しなければいけません。

ですので、こういった要件にかからない、社会保険に加入しなくてよい方をうまく活用すると、会社としては社会保険料の削減に繋がります。

なお、実は労働時間や日数が4分の3未満であっても、現在101人以上の従業員さんがいる会社だったら、以下の全てを満たす時は社会保険に加入しなければいけないと、最近変わりました。

1つ目が1週間に20時間以上労働する。

2つ目が雇用期間が2ヶ月超。

3つ目が賃金の月額が8.8万以上。

ここを8.8万を12ヶ月すると、年間106万以上となりますので、最近だと、106万の壁と呼ばれる内容になります。

最後、4つ目に学生でないということになります。

こういった形で社会保険に加入しなくてよい要件というものをしっかり押さえると、社会保険料の削減に繋がります。

106万の壁については、以下の記事もご参考になさってください。

【22年10月改正対応】 パートはいくら稼ぐのが得か?93、103、106、130万円の壁

⑭業務委託の活用

雇用でなく、業務委託(外注)を使うという方法があります。

業務委託の場合は、会社が相手の社会保険料を負担する必要がありません。

外注先が自分で社会保険に入るので、自社としては社会保険料の負担はありません。

一方で、デメリットとしては、実態が業務委託先というのが雇用と一緒で、社会保険逃れであったり、税金逃れだという話になってしまうと、後日、税務調査などで指摘をうけるおそれがあります。

こちらも実態に注意しましょう。

⑮非常勤役員の活用

非常勤の役員さんを活用する、という方法があります。

非常勤の役員に社会保険の加入義務はありません。

よくあるのが、旦那さんが社長さんで、奥さんが非常勤の役員になっているケース。

そういった方で、ご主人と奥さんに給料を分散することで社会保険料の削減であったり、税の負担の削減を図るという方法があります。

非常勤役員について、実は法律上明確な決まりがありません。

例えば、代表権を持っているか。代表取締役とかは非常勤役員になれません。

また、役員会に出席しているか。

報酬が高いかなど、いくつか要件があり、非常勤と年金事務所がみてくれるかが決まってきます。

報酬の目安としては、月額10万とか20万ぐらいでしたら、非常勤役員にみれるケースが多いです。

ぜひ非常勤役員の仕組みも使って社会保険料の削減をしましょう。

まとめ

最後に、まとめとなります。

社会保険削減のテクニック、15個説明しました。

テクニックはたくさんあります。

ただし、社会保険料の削減というのはデメリットがあることも認識して、十分な知識のもとで専門家にも相談しながら使っていただければと思います。

石川県で、社会保険料の削減について興味を持たれた方は、石川県金沢市にある当税理士法人にお声がけください。

この記事を書いた人

- 税理士法人のむら会計 代表

-

金沢で60年以上続いている会計事務所、税理士法人のむら会計を運営。

ITの知識・金融機関監査の経験を生かし「関わる人の納得いく決断と安心を誠実にサポートする」ことをミッションに活動している。

【主な保有資格】

公認会計士 登録番号26966

税理士 登録番号125179

【著書・掲載実績・監修】

図解でざっくり会計シリーズ2 退職給付会計の仕組み(中央経済社)

賢い節税で会社を強くする方法教えます(月刊経理ウーマン 16年10月号)

失敗しない「税理士」選びーここがポイントだ!!(月刊経理ウーマン 18年8月号)

決算期を過ぎてもできる節税策ー4つの着眼点ー(月刊経理ウーマン 20年5月号)

社会保険料の会社負担を減らすための、アノ手コノ手を教えます(月刊経理ウーマン 23年9月号)

小規模企業共済のメリット&デメリット(月刊経理ウーマン 24年2月号)

ソニーGなど「賞与の給与化」で手取り増 社会保険料の負担減り一石二鳥(日経ビジネス25年11月10日号)

最近の記事

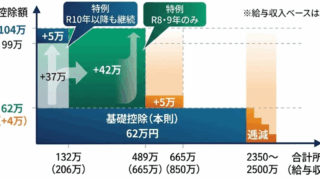

個人の節税2026年2月28日会社経営者の「年収665万の壁」と 個人事業主の「所得489万の壁」とは?手取り逆転に要注意

個人の節税2026年2月28日会社経営者の「年収665万の壁」と 個人事業主の「所得489万の壁」とは?手取り逆転に要注意 経営ワンポイント2026年2月2日銀行から『ぜひ貸したい』と言われる会社に!決算書でチェックされる3つの重要指標

経営ワンポイント2026年2月2日銀行から『ぜひ貸したい』と言われる会社に!決算書でチェックされる3つの重要指標 個人の節税2025年12月23日中小企業向け:令和8年度税制改正大綱のポイント解説

個人の節税2025年12月23日中小企業向け:令和8年度税制改正大綱のポイント解説 経営ワンポイント2025年12月2日社会保険「130万円の壁」の新ルール!2026年4月スタート

経営ワンポイント2025年12月2日社会保険「130万円の壁」の新ルール!2026年4月スタート

無料相談のお問い合わせ

顧問契約をご検討の方は初回無料でご相談可能です。