【インボイス後】免税事業者から消費税の記載がある請求書/合法なのか?/源泉徴収はどうするのか?

石川県金沢市にある税理士法人のむら会計、公認会計士・税理士の野村です。

免税事業者の方から請求書が届いて、消費税の記載があり、どうしたらいいのかと悩んだことがあるかと思います。

今回はそんな方に向けて、記事を作りました。

この動画で分かることとして、まず、免税事業者が請求書に消費税分を上乗せしてよいかがまず分かります。

さらに、免税事業者が消費税を記載してきたとして、源泉徴収、こちらどうするべきかも分かるような内容となっております。

よくある事例

まず、よくある事例から見ていきます。

例えば、免税事業者であるデザイナーの方から、デザイン量30万、消費税3万円の記載がある請求書が届いた。

そんな場合、そもそも免税事業者が消費税を請求書に乗せること自体、問題ではないかという疑問と、仮にそれがOKだとしても、源泉徴収が必要な請求書の場合、どの額を基準に源泉徴収すればいいのか?

この2点の疑問が出てくるかと思います。

背景と経緯

この疑問に答える上で、前提から整理していきます。

現状ですが、消費税上は、事業者は大きく2つに分かれてきます。

1つが、インボイス未登録の免税事業者。

もう1つが、インボイスに登録している課税事業者です。

インボイス未登録の免税事業者の方、この方は消費税を国に払う義務がありません。

一方で、インボイス登録している課税事業者の方、この方は消費税を国に払う義務があります。

これが、まず前提です。

その上で、過去からの経緯に遡ると、過去、免税事業者の方、消費税を上乗せして請求しても、問題ありませんでした。

なぜならば、買手として、免税事業者に払った消費税も、消費税の計算上、差し引くことができた。

つまり、損をしなかったからです。

それもあり、売り手の立場でも、消費税を上乗せ請求しても、感覚的にも大丈夫でした。

もちろん、法律的にもokだったのでした。

そこから、インボイス制度導入後、免税事業者から物を仕入れた場合、買手の立場からしたら、免税事業者に払った消費税は、消費税の計算上、差し引けなくなってしまいました。

結果として、買手として損します

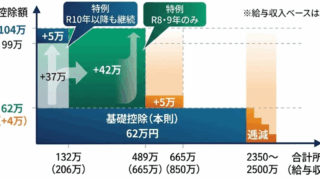

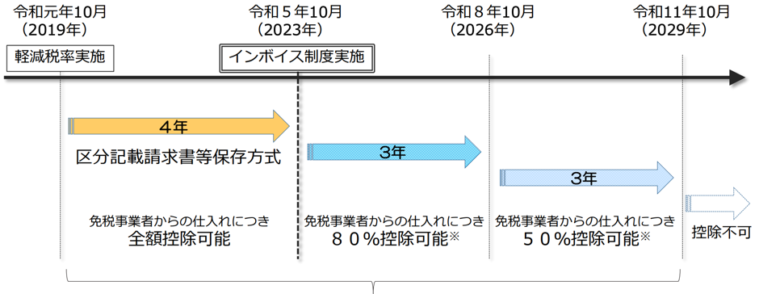

なお、通常の考え方としては、全額払った消費税相当額、差し引けないのですが、経過措置というものができています。

その経過措置で、令和8年10月まででしたら、免税事業者に払った消費税でも、80%だけ控除はできます。

ですが、いずれにせよ、20%損をしてしまうという現状はあります。

このような状況で、買手が損をしているのに、売手というのは消費税を請求していいのか、という疑問が出てきました。

こちらについて、国税のほうから正式に見解が出るような形になりました。

国税の見解

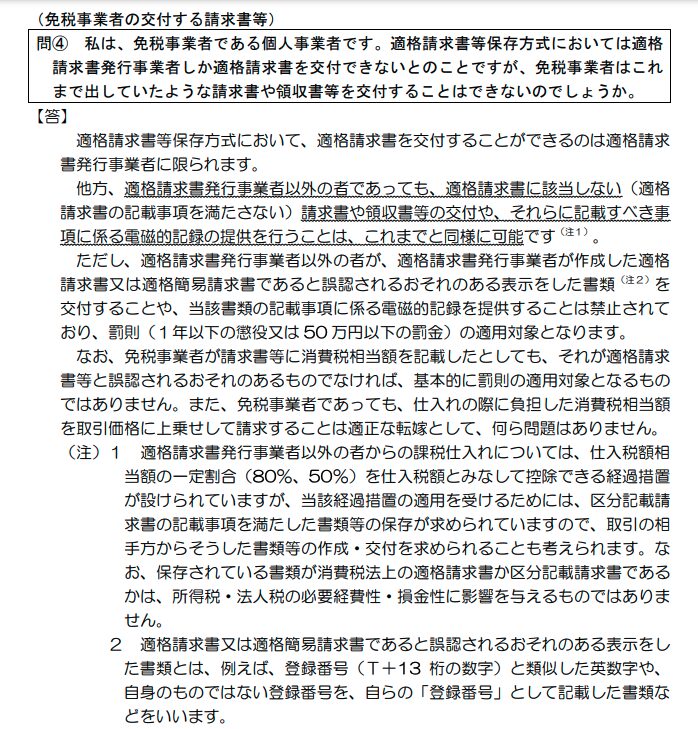

国税の見解ですが、国税庁が出している、「インボイスに関してお問い合わせが多いご質問」問④に回答があります。

まず、結論として、免税事業者が消費税相当額を記載しても、OKです。

ただし、適格請求書と誤認されるような請求書はダメ。これが結論となります。

もう少し詳しく説明すると、免税事業者が消費税相当額を記載してもOKなのですが、むしろ先ほど説明した、80%だけ控除できる経過措置を使う上で、消費税相当額の記載を買手側が求めるケースもあります。

そのため、免税事業者の方は、消費税額を請求書に記載して大丈夫です。

ただし、適格請求書と誤認されるような請求書を作成することは認められておりません。

具体的に何を表しているかというと、インボイス番号という『T』から始まる13桁の番号があります。

それに近いような番号を請求書に記載するのがダメ。

このような制約はあります。

以下、国税の資料で、根拠をしっかり確認します。

結論は4段落目に記載があります。

『なお、免税事業者が請求書等に消費税相当額を記載したとしても、それが適格請求書等と誤認されるおそれのあるものでなければ、基本的に罰則の適用対象となるものではありません。また、免税事業者であっても、仕入れの際に負担した消費税相当額を取引価格に上乗せして請求することは適正な転嫁として、何ら問題ありません』

という記載があります。

この記載から、免税事業者であっても、消費税を上乗せして請求してもOK、という形になります。

源泉徴収はどうするか?

源泉徴収が必要な請求の場合、どの額で源泉徴収すればいいか、について確認します。

基本的な源泉徴収の考え方は、こちら、インボイス後も変更はありませんが、請求額が100万以下であれば、10.21%だけ源泉。

100万超であれば、100万までは10.21%、100万円を超える部分については20.42%を源泉徴収するルールがあります。

そして、冒頭の事例の免税事業者から税抜30万、消費税3万円の請求があった場合、どの額で源泉すればよいかですが、結論としては、税抜の30万×10.21%にしても、税込の33万×10.21%にしても、どちらでも大丈夫です。

まとめ

まとめとして、免税事業者の方でも消費税分請求しても合法です。

ただし、インボイス番号と間違えそうな番号を請求書に記載することはしてはいけません。

次に、源泉徴収に関しては、免税事業者からの請求であっても税抜価格に対して行う形でも大丈夫です。

もちろん税込価格に対して行う形でもよいのですが、税抜価格に対して源泉した方が相手の手取りは多く見えるので喜ばれるかと思います。

今回は、免税事業者の方が請求書に消費税相当額を乗せていいかについて解説いたしました。

石川県で、インボイス制度についてお悩みの方は、石川県金沢市にある当税理士法人にお声がけください。

この記事を書いた人

- 税理士法人のむら会計 代表

-

金沢で60年以上続いている会計事務所、税理士法人のむら会計を運営。

ITの知識・金融機関監査の経験を生かし「関わる人の納得いく決断と安心を誠実にサポートする」ことをミッションに活動している。

【主な保有資格】

公認会計士 登録番号26966

税理士 登録番号125179

【著書・掲載実績・監修】

図解でざっくり会計シリーズ2 退職給付会計の仕組み(中央経済社)

賢い節税で会社を強くする方法教えます(月刊経理ウーマン 16年10月号)

失敗しない「税理士」選びーここがポイントだ!!(月刊経理ウーマン 18年8月号)

決算期を過ぎてもできる節税策ー4つの着眼点ー(月刊経理ウーマン 20年5月号)

社会保険料の会社負担を減らすための、アノ手コノ手を教えます(月刊経理ウーマン 23年9月号)

小規模企業共済のメリット&デメリット(月刊経理ウーマン 24年2月号)

ソニーGなど「賞与の給与化」で手取り増 社会保険料の負担減り一石二鳥(日経ビジネス25年11月10日号)

最近の記事

個人の節税2025年12月23日中小企業向け:令和8年度税制改正大綱のポイント解説

個人の節税2025年12月23日中小企業向け:令和8年度税制改正大綱のポイント解説 経営ワンポイント2025年12月2日社会保険「130万円の壁」の新ルール!2026年4月スタート

経営ワンポイント2025年12月2日社会保険「130万円の壁」の新ルール!2026年4月スタート 経営ワンポイント2025年11月4日石川県賃上げ環境整備助成金 ~先に設備投資していても事後的に適用可能!~

経営ワンポイント2025年11月4日石川県賃上げ環境整備助成金 ~先に設備投資していても事後的に適用可能!~ 経営ワンポイント2025年9月26日令和7年分 年末調整の注意点

経営ワンポイント2025年9月26日令和7年分 年末調整の注意点

無料相談のお問い合わせ

ご質問などお気軽にお問い合わせください