これだけは知っておきたい!令和4年税制改正

こんにちは。石川県金沢市にある税理士法人のむら会計、公認会計士・税理士の野村です。

今年も税制改正大綱が出ました。

驚きがあるような改正はなかったのですが、先月のニュースレターでも取り上げた「生前贈与による節税」について改正が入らなかった、というのがある意味ではサプライズでした。

結果として、少なくとも再来年の3月(2023年3月)までは、生前贈与による節税は使えます。

それでは、中小企業に関係があるような改正項目について、ポイントを絞って解説していきます。

個人・法人向け:所得拡大促進税制の改正

以前から従業員の給料を増やしたら、税金が安くなる、という税制があります。

この税制について税金を安くする効果が大きくなりました。

ベースとして

「前期と当期の従業員への給料総額を比較して、1.5%以上給料総額を増やしたら、給料増加額の15%税金を下げる」

という仕組みがあります。

その上乗せ措置として

「前期と当期の従業員への給料総額を比較して、2.5%以上給料総額を増やす、かつ、従業員への教育訓練費が前期より10%以上増加の場合、給料増加額の40%税金を下がる」

という仕組みが加わりました。

ただし、税金を下げられる限度額が設定されており、法人税額×20%が上限となっております。

この限度額がある結果、今回の改正の恩恵を受けるような企業数はそこまで多くないと思われます。

会社の業績がよく、従業員の給料も増やせたら、結果として税金も少し安くできる、という考え方がよく

「税金が安くなるから給料を上げよう」という発想だと思っていた結果が出ないこともあるのでご注意ください。

法人向け:LED・建設用足場・ドローン等の貸付による節税塞ぎ

LED・建設用足場・ドローン等について、1個当たりの金額が小さいため「買ったタイミングで全額経費にできる」という特性があります。

この特性を活かし、利益が出て節税対策をしたい企業向けに

「LEDを1,000万円分購入してくれたら、買ったタイミングで経費化できます。買ったLEDを他社に貸し付けて、その後賃貸料が入ってくる仕組みを作っているので、節税対策にどうですか?」

と節税商品を営業する業者がいました。

今回の税制改正で、この仕組みが問題視され

「貸付目的にLED・建設用足場・ドローン等を買った場合は、買った年度で全額経費処理はできない」

とする改正がなされます。

もしこのような節税手法を提案されたら、税制改正で使えない可能性が高いので、判断に迷う時は弊社までご相談ください。

個人向け:住宅ローン減税の縮小

住宅ローン減税について、今までは「年末借入金残高×1%」の税金が控除できましたが、「年末借入金残高×0.7%」と控除額が縮小されます。

控除対象となる年末借入金残高も、

現状4,000万→23年末入居まで3,000万→25年末入居まで2,000万

と徐々に下がっていきます。

所得税から控除しきれなかった金額が出た場合の住民税からの控除額も減ったりと、全体としてメリットが縮小した形になりました。

個人向け:住宅取得等資金に関わる贈与税の非課税措置の見直し

家を建てる時に祖父母や父母からお金を出してもらっても一定額は非課税、という仕組みが以前からありました。

こちらについて、21年12月末で期限を迎える予定だったのですが、23年12月末まで2年延長した上で、非課税となる最大の金額が1,500万→1,000万に縮小されました。

生前贈与による節税対策など、今後は相続税の節税策が防がれていく傾向にあります。

このような状況のため、もし家を建てる機会があって、祖父母や両親にお金の余裕がある場合は、住宅取得資金の贈与の仕組みを使うのはよい手かと考えています。

個人・法人向け:電子帳簿保存法 救済措置

22年1月より、電子データで受け取った請求書や領収書等については、書面で保存することは認められず、検索要件等を満たした上で、電子的に保存することが義務づけられる予定でした。

例えば、メールやチャットで受け取った請求書等について、後日メールやチャットで単に確認できるように保存すればいい、という趣旨だったら問題なかったのですが、法律が求める検索要件等が、専用のシステム等を入れないと実質的に要件を満たすことが難しく、事業者に多大な負担をかけるような法律となっておりました。

この法律について税理士などの専門家からの評判がとにかく悪く、事業者からの声も国に届いた結果、23年12月末まではこれまで通り紙出力による保存も可能、という救済措置がなされました。

あくまで救済措置のため、将来的には全ての事業者がこの法律への対応が必要なのですが、2年猶予ができたので、また状況を見て、皆さまにお知らせさせていただきます。

まとめ

今年の税制改正について、ポイントを絞って解説しましたが、いかがでしたか?

あまり大きな改正はありませんが、特に相続対策について、改正がなかったからこそ、今できる対策を進めるのが大事だと考えております。

また、石川県で、今年の税制改正について興味を持たれた方は、石川県金沢市にある当税理士法人にお声がけください。

この記事を書いた人

- 税理士法人のむら会計 代表

-

金沢で50年続いている会計事務所、税理士法人のむら会計を運営。

ITの知識・金融機関監査の経験を生かし「関わる人の納得いく決断と安心を誠実にサポートする」ことをミッションに活動している。

【主な保有資格】

公認会計士 登録番号26966

税理士 登録番号125179

【著書・掲載実績】

図解でざっくり会計シリーズ2 退職給付会計の仕組み(中央経済社)

賢い節税で会社を強くする方法教えます(月刊経理ウーマン 16年10月号 )

失敗しない「税理士」選びーここがポイントだ!!(月刊経理ウーマン 18年8月号)

決算期を過ぎてもできる節税策ー4つの着眼点ー(月刊経理ウーマン 20年5月号)

社会保険料の会社負担を減らすための、アノ手コノ手を教えます(月刊経理ウーマン 23年9月号)

小規模企業共済のメリット&デメリット(月刊経理ウーマン 24年2月号)

最近の記事

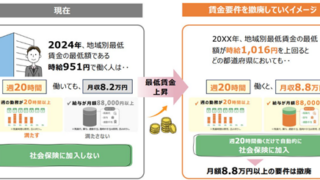

法人の節税2025年7月1日社会保険の加入対象の拡大 中小企業への影響は?

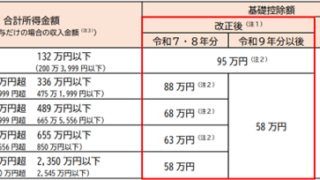

法人の節税2025年7月1日社会保険の加入対象の拡大 中小企業への影響は? 個人の節税2025年5月30日「年収の壁」はどう変わる? 働き方への影響を徹底解説

個人の節税2025年5月30日「年収の壁」はどう変わる? 働き方への影響を徹底解説 個人の節税2025年5月1日旅費規定で賢く節税! 日当非課税の仕組みと活用法

個人の節税2025年5月1日旅費規定で賢く節税! 日当非課税の仕組みと活用法 会社設立ワンポイント2025年4月1日個人事業と法人、どちらが有利?法人成り、個人成りの判断基準

会社設立ワンポイント2025年4月1日個人事業と法人、どちらが有利?法人成り、個人成りの判断基準