これだけは知っておきたい令和5年税制改正大綱

今年も12月に、今後の税制についての記載がある、税制改正大綱が発表されました。

以前から改正が予定されていましたが、長年方向性が固まっていなかった「相続税と贈与税の一体化」について、案が固まったのが一つ大きな話です。

その他、中小企業経営者に影響がある項目に絞って「これだけは知っておきたい」という内容を解説いたします。

個人向け:相続税の計算上で加算する生前贈与の期間延長

亡くなる直前で多額の生前贈与をすることにより、相続税を節税することを防ぐ目的で、以前から「死亡前3年間の贈与について、相続税の計算上は贈与がなかったこととして再計算する」という仕組みがありました。

この仕組みが、「死亡前7年間の贈与について、相続税の計算上は贈与がなかったこととして再計算する」というように、3年から7年に4年期間が延長されます。

なお「延長した4年間(死亡前3年超7年以内)に受けた贈与については、合計100万までは相続財産に加算しない」という激変緩和措置も設けられ、多少は影響が軽減されます。

24年1月以後の贈与から今回の規定が適用され、実際に加算期間が7年となるのは31年1月以後に亡くなった方からですが、これまで以上に計画的に生前贈与をすることが節税の上で大事となります。

個人向け:相続時精算課税制度の見直し

生前贈与をする方法として、基本は「年間110万までの贈与は無税。110万を超えた箇所については贈与税を払う」方法である暦年贈与が活用されています。

一方で、例外として選択によって「110万円を超えて合計で2500万までは一旦は本来払うべき贈与税を後回しにして、相続時にまとめて精算して税金を払う」ことができる相続時精算課税という制度が以前からありました。

相続時精算課税については「年間110万までは無税」という基礎控除がなかったため、極端にいうと一度選択したら1円でも相続時にまとめて精算すべく集計、申告する必要がありました。

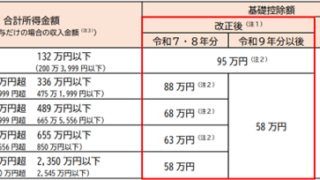

今回の改正で新たに相続時精算課税でも「年間110万が無税となる基礎控除」が創設されました。

実務的な使い方としては、先ほど説明した「相続税の計算上で加算する7年間の生前贈与」の対象から、相続時精算課税は抜けることができるので、例えば重い病にかかってしまい、死期が見えた方からの生前贈与については、相続時精算課税を使うことが節税上で有効となります。

24年1月以降の贈与から適用されますので、状況に応じて暦年贈与と相続時精算課税を使い分けていきましょう。

個人向け:NISAの抜本的拡充・恒久化

現状NISAは

一般NISA:年間120万まで。生涯600万が限度。非課税は投資した年から最長で5年。

つみたてNISA:年間40万まで。生涯800万が限度。非課税は投資した年から最長20年。

と2つの制度が選択制で、どちらかしかとれない形で運用されています。

改正後は、2つが一本化され

――――――――――――――――――――――――――――――――

つみたて投資枠120万を基本とし、一般NISAと同様に上場株などに投資できる成長投資枠240万を設けて、合計で年間360万まで投資可能。生涯で1800万が限度。非課税期間は無制限。

――――――――――――――――――――――――――――――――

という制度に変更されます。

大幅に金額が増額されるため、限度一杯まで投資をすれば「老後2000万問題」も十分解決が可能な投資額となります。

24年1月以後から、改正後の制度が適用されます。

法人向け:中小企業者等に対する軽減税率の延長

年間800万までの所得(≒利益)に適用される法人税は本来19%ですが、現在15%の軽減税率が適用されています。

予定だと、23年4月以降に開始する事業年度から軽減税率がなくなる予定でしたが、「25年3月末までに開始する事業年度」までは軽減措置が延長されます。

中小企業にとって、よい改正内容です。

個人・法人向け:設備投資促進税制の見直し及び延長

以前からある制度ですが、多額の設備投資をした際に節税ができる

・中小企業経営強化税制

・中小企業投資促進税制

について、適用期限が2年延長され、25年3月末までに事業の用に供した資産に適用できます。

一部、極端な節税策として「コインランドリー投資」「暗号通貨のマイニング投資」と税制を絡める手法が話題にはなっていたのですが、そこだけ適用が制限されます。

もっとも、一般の中小企業には関わりがあまりない極端な節税策なので、適用期限延長は中小事業者にとって、よい改正内容となります。

まとめ

今回の税制改正については、「相続税と贈与税の一体化」が目玉で、日頃の事業活動の中で係わってくるような大きな改正はありませんでした。

とはいえ、中小向けの軽減税率の適用延長や、投資促進税制の延長も決まり、これまで通りの節税策は引き続き使える形にはなったので、使える税制は最大限活用し、賢く経営していきましょう。

石川県で、税金にお悩みの方は、石川県金沢市にある当税理士法人にお声がけください。

この記事を書いた人

- 税理士法人のむら会計 代表

-

金沢で50年続いている会計事務所、税理士法人のむら会計を運営。

ITの知識・金融機関監査の経験を生かし「関わる人の納得いく決断と安心を誠実にサポートする」ことをミッションに活動している。

【主な保有資格】

公認会計士 登録番号26966

税理士 登録番号125179

【著書・掲載実績】

図解でざっくり会計シリーズ2 退職給付会計の仕組み(中央経済社)

賢い節税で会社を強くする方法教えます(月刊経理ウーマン 16年10月号 )

失敗しない「税理士」選びーここがポイントだ!!(月刊経理ウーマン 18年8月号)

決算期を過ぎてもできる節税策ー4つの着眼点ー(月刊経理ウーマン 20年5月号)

社会保険料の会社負担を減らすための、アノ手コノ手を教えます(月刊経理ウーマン 23年9月号)

小規模企業共済のメリット&デメリット(月刊経理ウーマン 24年2月号)

最近の記事

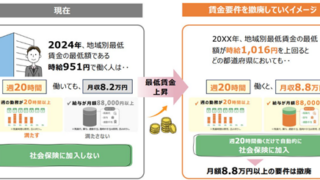

法人の節税2025年7月1日社会保険の加入対象の拡大 中小企業への影響は?

法人の節税2025年7月1日社会保険の加入対象の拡大 中小企業への影響は? 個人の節税2025年5月30日「年収の壁」はどう変わる? 働き方への影響を徹底解説

個人の節税2025年5月30日「年収の壁」はどう変わる? 働き方への影響を徹底解説 個人の節税2025年5月1日旅費規定で賢く節税! 日当非課税の仕組みと活用法

個人の節税2025年5月1日旅費規定で賢く節税! 日当非課税の仕組みと活用法 会社設立ワンポイント2025年4月1日個人事業と法人、どちらが有利?法人成り、個人成りの判断基準

会社設立ワンポイント2025年4月1日個人事業と法人、どちらが有利?法人成り、個人成りの判断基準