「節税保険」販売停止 保険の節税効果とは?

こんにちは。石川県金沢市にある税理士法人のむら会計、公認会計士・税理士の野村です。

2月13日(水)日経新聞に

「生保、節税保険販売停止、国税が課税見直し方針」

という記事が出ました。

節税保険、と呼ばれるものがどんな内容かというと

「経営者が亡くなると数億円単位の保険金が支払われる。

その保険料は全額会社の経費にすることができて

途中で解約すると支払った保険金の大部分が戻ってくる設計で

実態が節税目的のもの」

となっています。

経営にどんな影響があるか

個人的な見解としては

「元々、節税保険と呼ばれる

全額経費になる保険に入って得できる会社は

本当に一部なので

大きな問題と捉えなくて良いのでは」

と考えています。

会社の税金の話から

保険による節税

保険営業トークのトリックと順に説明していきます。

会社の税金はどのように算出するか?

会社(法人)の税金の計算式は

すごくシンプルです。

ざっくり言うと

会社の利益×税率=税金

となっています。

税率に関しても大雑把に書くと、中小企業は

利益800万以下:25%

利益800万超:35%

の税金がかかると考えればよく

さらにザックリ計算なら

25%と35%の間をとって

「利益に30%をかけ算したのが大体の税金ですよ」

と話しています。

保険による節税とは?

節税保険の定義の通り

1000万保険料を払ったら

1000万全額経費になる保険を想定します。

1億円、毎年利益が出る会社で税率を30%と想定したら

| <保険に加入しない場合>

利益1億×税率30%=税金3000万

<保険に加入した場合> (利益1億-保険金支払1000万)×税率30%=税金2700万

|

となり、保険に加入すると税金が300万減ります。

これだけ見ると

すごくお得かと!

しかし、保険には

「払った時は経費になるが

解約して保険の入金があった時は

収入になって税金がかかる」

という性質があります。

そのため

支払った時の節税効果だけを見てはいけません。

解約まで想定すると?

実際には存在しない保険の設計ですが

事例をシンプルにするため

「1年目に1000万保険をかけて

2年目に解約したら1000万解約返戻金がある保険」

という想定で

利益が1億円出る会社で試算します。

| <保険に加入しない場合>

1年目:利益1億×税率30%=税金3000万円 2年目:利益1億×税率30%=税金3000万円 合計:3000万円+3000万円=6000万円

<保険に加入した場合> 1年目:(利益1億-保険金支払1000万)×税率30%=税金2700万円 2年目:(利益1億円+保険解約返戻金1000万)×税率30%=税金3300万 合計:2700万+3300万=6000万 |

このように

加入してもしなくても

2年間トータルの税金は変わりません。

つまり加入から解約まで全て含めたら節税効果はないのです。

こういう話をすると

次に保険営業マンがトークするのが

「保険金を解約してお金が入るタイミングと

役員の退職時期を合わせておいて

保険と同額の役員退職金を支給すれば

プラスマイナスゼロで税金がかからないからお得です」

という話。

これも数値のトリックです。

退職金と保険の時期を合わせれば節税になる?

今までと同じ事例で

2年目に退職金1000万を払って

保険解約返戻金1000万と

プラスマイナス相殺する事例を見てみます。

計算式を以下で書きましたが

実は保険加入、解約、退職を

トータルで見た税金の額は

保険に加入してもしなくても変わらないのです。

| <保険に加入しない場合>

1年目:利益1億×税率30%=税金3000万円 2年目:(利益1億-退職金1000万)×税率30%=税金2700万円 合計:3000万円+2700万円=5700万円

<保険に加入した場合> 1年目:(利益1億-保険金支払1000万)×税率30%=税金2700万円 2年目:(利益1億円+保険解約返戻金1000万-退職金1000万)×税率30%=税金3000万 合計:2700万+3000万=5700万

|

実際の節税用保険は

解約時に払った保険金の100%戻ってくるものは存在せず

1000万払ったら8割の800万程度しか戻りません。

ということは

2割の200万程度損をして

税金も大きくは減らないというものがほとんどです。

保険に入らない方がよいってこと?

ここまでしか書かないと

「保険に入らない方がよいのでは?」

と思う方も出るかと。

また、弊社が保険を勧めていることもあり

「言っていることとやっていることが矛盾している!」

とお怒りの声もいただきそうです。。。

矛盾はしておらず

強調したいのは

「保険は節税だけでなく

保険本来の、万が一に備える機能に着目して欲しい」

というところです。

また、今回は保険と退職金のスキームを否定するよう記載しましたが

実は前提をもっとキレイに整えると

とても有効な節税策です。

私自身も

自分が死亡した時の事務所の保障目的も兼ねて

退職金用の保険には加入しています。

ただし、節税用保険、のように極端な商品でなく

もっと目的にあった設計のものを。

どんな商品がオススメか、ということを

これから記載していきます。

保険が有効なシチュエーション

ここまでは「保険に入っても入らなくても税金は変わらない」

という話を、数値を基に検証しました。

話の前提としては

1年目黒字、2年目も黒字

というシチュエーションでした。

では、1年目黒字、2年目赤字

という前提ではどうなるでしょうか?

1年目に黒字1億円、2年目に赤字1億円

という前提で数値を見ていきます。

前回と同じく

実際には存在しない保険の設計ですが

事例をシンプルにするため

「1年目に1000万保険をかけて

2年目に解約したら1000万解約返戻金がある保険」

という想定します。

| <保険に加入しない場合>

1年目:利益1億×税率30%=税金3000万 2年目:利益△1億(赤字)…よって、税金0円 合計:3000万+0円=3000万

<保険に加入した場合> 1年目:(利益1億-保険金支払1000万)×税率30%=税金2700万 2年目:(利益△1億+保険解約返戻金1000万)=△9000万のため赤字…よって、税金0円 合計:2700万+0円=2700万 |

どうでしょうか?

加入した場合と

しない場合で2年間の税金の額が下がりました。

つまり、黒字が先行して

最後に赤字になるというシチュエーションでは

節税商品に入ることで税金が下がるのです。

(厳密には、繰戻還付、という制度で

還付を受けることも可能ですが

事例の単純化のため詳細は省きます。)

仮に3年目以降も会社が継続した場合

先ほどの事例では2年目までしか記載していません。

しかし、実際は経営者が会社を解散させるか

倒産させない限り、会社は続いていきます。

では、3年目において

黒字1億円という前提をおいた場合に

税金はどうなるでしょうか?

結論から言うと

「保険に入っても入らなくても税金は変わらない」

という話に戻ってきます。

それは、過去の赤字と

当期の利益を相殺した上で残額について税金を払う

という仕組みがあるからです。

実際の計算は以下をご覧ください。

| <保険に加入しない場合>

1年目:利益1億×税率30%=税金3000万 2年目:利益△1億(赤字)…よって、税金0円 3年目:利益1億-2年目の赤字1億=0…よって、税金0円 合計:3000万+0円+0円=3000万

<保険に加入した場合> 1年目:(利益1億-保険金支払1000万)×税率30%=税金2700万 2年目:(利益△1億+保険解約返戻金1000万)=△9000万のため赤字…よって、税金0円 3年目:(利益1億-2年目の赤字9000万円)×30%=300万 合計:2700万+0円+300万=3000万 |

会社が永続し

存在している間のトータル利益が赤字にならない

という前提だと

保険が節税にならないことは事例から分かりました。

この話を踏まえた上で

最終的にどんな前提だと節税になるか。

結論としては

「事業開始後数年は順調に利益を出せる予定で

その後は継続して赤字見込みで解散する」

という前提で保険に入ると節税になります。

1年目黒字、2年目赤字で会社が終わるのと

近いシチュエーションです。

さらに踏み込んだ話として

保険が使いやすいケースとしては

「経常的に利益が出るような会社で

将来解散が決まっており

解散する最終年度に

多額の退職金や廃業費用を払う想定なら節税になる」

という話になります。

実は後継者が決まっているような会社は

会社が永続する想定になるので

保険による節税効果は必ずしも得られるとは限りません。

「自分の代で会社を解散する」

というケースにおいて

節税効果が出てくるのです。

数値のトリックが色々とあるので

分かりづらいのですが

節税商品が本当に節税になる

という状況は限られているのが

なんとなく理解いただけたかと。

まとめ

まず前提として

「保険は節税でなく

保険本来の

万が一に備える機能に着目して欲しい」

と考えています。

その次に

「自分の代で会社が終わることも想定し

退職金用の保険入る」ことは

節税の面からも有効と考えています。

なお、節税保険販売停止のニュースが出始めた時期には

いわゆる節税保険と呼ばれる

「全額経費化、5年後時点で

払った額の概ね8割が戻ってくるような商品」のみ

販売停止になるかと思っていました。

しかし、3月末時点の状態として

「半額経費化

20年後に払った額のほぼ満額が戻ってくるような

退職金積立用の保険」も販売停止になっています。

よって、退職金目的に保険に入ることが

有効だと話しながら使えない状況に。。。

代替商品として節税目的でしたら

「オペレーティング・リース事業への投資」

が考えられます。

簡単に説明できない内容なのですが

「会社が航空機・船舶・コンテナ等のリース事業に出資し

リース期間中の航空機等の事業損益を取り込むことで損を作り

リース期間満了時に

航空機等を売却して益を出す取引」です。

航空機等を丸々買うと億単位になるので

それを100分割くらいにして

1口数百万で買い

保険に近い節税効果を狙う商品になります。

もし、保険で節税を狙っていたが商品が買えず困っている

という状況がありましたら、詳しく説明するのでご相談ください。

また、石川県で、節税保険について悩んでいる方は、石川県金沢市にある当税理士法人にお声がけください。

この記事を書いた人

- 税理士法人のむら会計 代表

-

金沢で50年続いている会計事務所、税理士法人のむら会計を運営。

ITの知識・金融機関監査の経験を生かし「関わる人の納得いく決断と安心を誠実にサポートする」ことをミッションに活動している。

【主な保有資格】

公認会計士 登録番号26966

税理士 登録番号125179

【著書・掲載実績】

図解でざっくり会計シリーズ2 退職給付会計の仕組み(中央経済社)

賢い節税で会社を強くする方法教えます(月刊経理ウーマン 16年10月号 )

失敗しない「税理士」選びーここがポイントだ!!(月刊経理ウーマン 18年8月号)

決算期を過ぎてもできる節税策ー4つの着眼点ー(月刊経理ウーマン 20年5月号)

社会保険料の会社負担を減らすための、アノ手コノ手を教えます(月刊経理ウーマン 23年9月号)

小規模企業共済のメリット&デメリット(月刊経理ウーマン 24年2月号)

最近の記事

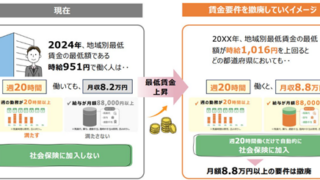

法人の節税2025年7月1日社会保険の加入対象の拡大 中小企業への影響は?

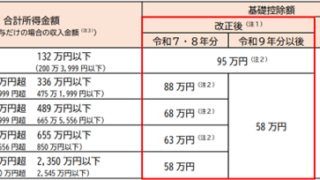

法人の節税2025年7月1日社会保険の加入対象の拡大 中小企業への影響は? 個人の節税2025年5月30日「年収の壁」はどう変わる? 働き方への影響を徹底解説

個人の節税2025年5月30日「年収の壁」はどう変わる? 働き方への影響を徹底解説 個人の節税2025年5月1日旅費規定で賢く節税! 日当非課税の仕組みと活用法

個人の節税2025年5月1日旅費規定で賢く節税! 日当非課税の仕組みと活用法 会社設立ワンポイント2025年4月1日個人事業と法人、どちらが有利?法人成り、個人成りの判断基準

会社設立ワンポイント2025年4月1日個人事業と法人、どちらが有利?法人成り、個人成りの判断基準