年末調整 どの書類の記載が必要か解説

こんにちは。石川県金沢市にある税理士法人のむら会計、公認会計士・税理士の野村です。

今年もあっという間に年末が近づいてきました。

コロナの影響による各種支援策の情報提供、ということで「持続化給付金」「家賃支援給付金」「固定資産の減免」など例年にはない話を色々と案内させていただきましたが、例年通りの「年末調整」の話も案内させていただければと思います。

実は年末調整で使う書類について、いくつか変更があり、年末調整に慣れた経営者の方でも迷うような状態になってきました。

今回は、「書類ごとに、どんな従業員が記載が必要か」を解説いたします。

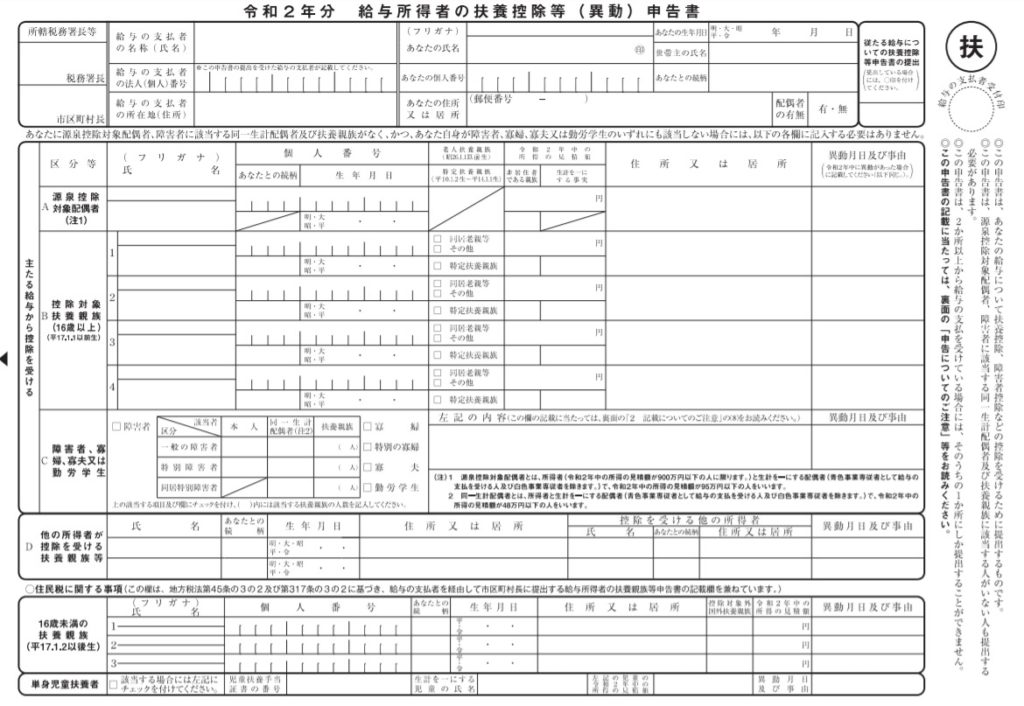

給与所得者の扶養控除等申告書(全員提出が必須!!)

令和2年分

原則、最初に給料を払う時までに従業員さんからもらっている書類です。

最初に提出してもらった後に家族(控除対象扶養親族等)が増えた減ったなどある場合だけ再提出してもらいましょう。また、もし今の段階で未入手の場合は従業員さんに記載してもらいましょう。

令和3年分

来年の扶養控除等申告書について、年末調整をする今のタイミングで記載いただくのが、一般的でスムーズな流れになります。

令和3年分の用紙について、このタイミングで書いてもらいましょう。仮に令和3年に入ってから変更があれば、再提出してもらえばいいので、このタイミングでまとめて全従業員分、集めるのが効率的です。

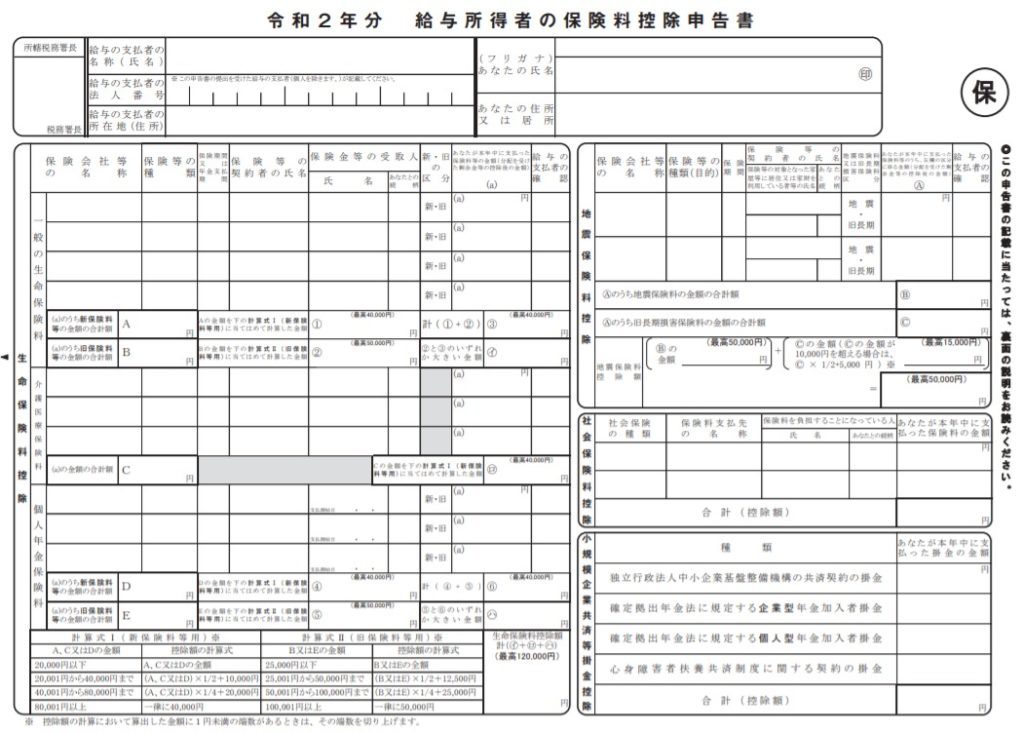

給与所得者の保険料控除申告書(以下、支払いがある者は提出)

- 生命保険又は地震保険料を払った

- 国民年金、国民年金基金を払った

- 国民健康保険料、介護保険料、後期高齢医療保険を払った

- 小規模企業共済の掛金を払った

- 個人型確定拠出年金(iDeCo)の掛金を払った

1~5で給与天引きでなく直接払っている場合に提出が必要な書類です。

生命保険に入っていたり、会社として社会保険に入っていないと国民年金・国民健康保険を従業員が直接払っていることはよくありますので、1~5の払いがある従業員からは忘れずに提出してもらいましょう。

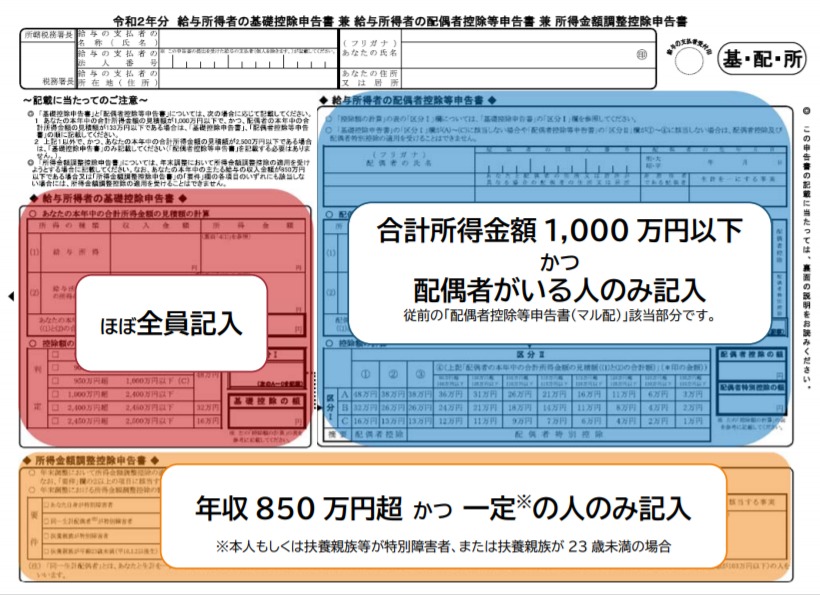

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書(ほぼ全員が提出)

こちらが新しい書類で、3つの申告書が1つの用紙に記載されている、ほぼ全員が提出必要な書類です。

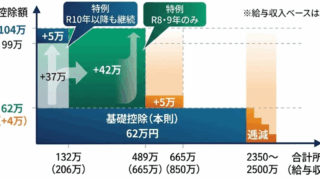

以前は「扶養控除申告書」だけが全員提出が必要な書類だったのですが、こちらの書類も基本的には全員提出が必要となりました。背景として「給与所得控除が10万円下がって、基礎控除が10万増えた」という改正の影響で書式が変わりましたが、実務としてはどう書くかだけ押さえましょう。

給与所得者の基礎控除申告書(赤いハイライト部分)

合計所得金額の見積額が2500万円以下の方は、全員記載が必要な箇所です。

2500万円超の所得の方は滅多にいないので、「ほぼ全員記入」という表現となります。結論としては、基礎控除48万円、という方がほとんどです。

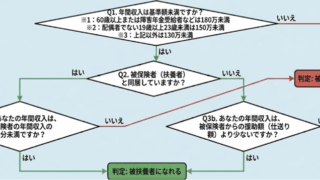

給与所得者の配偶者控除等申告書(青いハイライト部分)

いままでの申告書における「配偶者控除等申告書」の部分となります。合計所得金額が1000万以下、かつ、配偶者がいる人のみ記入が必要です。

上から流れに沿って記載していくと、結論として扶養の範囲内で配偶者が働いている場合は通常38万円が控除額になる、という形となります。

所得金額調整控除申告書(黄色のハイライト部分)

年収850万円超

かつ

②本人もしくは扶養親族等が特別障害者 or 扶養親族が23歳未満

の場合に記載が必要な箇所です。

まず①の年収850万円超、という方が少ないかと思いますが、該当の方で親族が障害者であったり、扶養親族が23歳未満の方がいる場合に記載してもらってください。

なお、この書類全般として用語が分かりづらいのですが、以下言葉だけ押さえた上で、申告書本体の裏面も参照して記載しましょう。

| 給与所得の収入金額 …いわゆる年収。社会保険や源泉控除前 所得金額 …収入金額から必要経費を差し引いた金額。給与の収入金額を所得金額に換算する算式は、申告書本体の裏面に記載があります。 |

まとめ

年末調整について、「そもそも、どの書類の提出が必要か」という観点から説明しましたが、いかがでしたでしょうか?

その次のステップとして「それぞれの書類をどう記載するか」という説明も必要なのですが、そこはニーズがある方については「記載例」をお渡しいたしますので、参照ください。

年々難しくなってきて、専門家でも読み解くのが辛い書類を、働く人全員に記載させる、ということに無理も感じますが、可能な範囲で対応しましょう。弊社も協力いたします。

また、石川県で、年末調整について悩んでいる方は、石川県金沢市にある当税理士法人にお声がけください。

この記事を書いた人

- 税理士法人のむら会計 代表

-

金沢で60年以上続いている会計事務所、税理士法人のむら会計を運営。

ITの知識・金融機関監査の経験を生かし「関わる人の納得いく決断と安心を誠実にサポートする」ことをミッションに活動している。

【主な保有資格】

公認会計士 登録番号26966

税理士 登録番号125179

【著書・掲載実績・監修】

図解でざっくり会計シリーズ2 退職給付会計の仕組み(中央経済社)

賢い節税で会社を強くする方法教えます(月刊経理ウーマン 16年10月号)

失敗しない「税理士」選びーここがポイントだ!!(月刊経理ウーマン 18年8月号)

決算期を過ぎてもできる節税策ー4つの着眼点ー(月刊経理ウーマン 20年5月号)

社会保険料の会社負担を減らすための、アノ手コノ手を教えます(月刊経理ウーマン 23年9月号)

小規模企業共済のメリット&デメリット(月刊経理ウーマン 24年2月号)

ソニーGなど「賞与の給与化」で手取り増 社会保険料の負担減り一石二鳥(日経ビジネス25年11月10日号)

最近の記事

経営ワンポイント2026年2月2日銀行から『ぜひ貸したい』と言われる会社に!決算書でチェックされる3つの重要指標

経営ワンポイント2026年2月2日銀行から『ぜひ貸したい』と言われる会社に!決算書でチェックされる3つの重要指標 個人の節税2025年12月23日中小企業向け:令和8年度税制改正大綱のポイント解説

個人の節税2025年12月23日中小企業向け:令和8年度税制改正大綱のポイント解説 経営ワンポイント2025年12月2日社会保険「130万円の壁」の新ルール!2026年4月スタート

経営ワンポイント2025年12月2日社会保険「130万円の壁」の新ルール!2026年4月スタート 経営ワンポイント2025年11月4日石川県賃上げ環境整備助成金 ~先に設備投資していても事後的に適用可能!~

経営ワンポイント2025年11月4日石川県賃上げ環境整備助成金 ~先に設備投資していても事後的に適用可能!~

無料相談のお問い合わせ

ご質問などお気軽にお問い合わせください