会社設立のメリット・デメリット

こんにちは。石川県金沢市にある税理士法人のむら会計、公認会計士・税理士の野村です。

これから事業を始めようとしている方

今個人で事業をしていてうまく軌道に乗り始めた方

そんな方々にとって

個人事業がよいのか、会社を設立した方がよいのかは

迷うポイントではないでしょうか?

今回はそんな迷いを持った方の決断をサポートするため

会社設立のメリット・デメリットについてご紹介します。

会社設立におけるメリット

まず、会社設立のメリットとして

下記の3つのメリットがあげられます。

①社会的信用度が上がり事業を拡大しやすくなる

②責任が有限になる

③節税できる可能性がある

① 社会的信用度が上がり事業を拡大しやすくなる

「上場会社は個人事業者とは取引しない」という話は

聞いたことがあるでしょうか?

上場会社でなくても、顧客によっては

取引をする前に相手先の調査をします。

この相手と取引をして本当に大丈夫なのかを

あらかじめ調べるのです。

会社は会社法という法律によって

「登記」や「決算公告」が義務付けられています。

法務局から登記簿謄本を取り寄せれば

会社の所在地・資本金・役員等の重要事項を

誰でも簡単に閲覧することができます。

また、会社法の決まり通りに公告を行っている場合は

取引前に決算内容を確認されることもありえます。

(現実的に中小企業で公告をしていることはレアです)

こういった「登記」や「決算公告」という

ある意味面倒な手続きを行っているという事実が

社会的信用の裏付けになっているともいえます。

仮に「うちは上場企業と取引するような会社ではない」という場合でも

社会的信用度が上がることによるメリットはあります。

例えばあなたが就活をしているとして、

「個人事業か会社か、どちらに就職したいか?」

と聞かれたら、ほとんどの方が

会社に就職したいと思うのではないでしょうか?

人材確保が難しい今の世の中において、

それだけでも会社設立のメリットはあるかもしれません。

また、昨今台頭しているネットビジネスを

事業として考えている方にとって

日本国内で登記している会社にのみ認められる

「co.jp」のドメインを使用できるかどうかは

信用を獲得するのに重要なポイントになるでしょう。

② 責任が有限になる

個人事業の場合、事業に関わる

すべての権利・義務が事業主に帰属します。

例えば、銀行からの借入金は

たとえ事業用で借りたお金であれ

個人の資産を使ってでも返済する義務があります。

それに対して会社は「法人」であり、

個人である代表者とは別の人格が認められます。

事業に関わる権利・義務は代表者である個人ではなく

会社という「法人」に帰属することになります。

そのため万が一事業が上手くいかなくなった場合でも

個人の資産は守ることができるのです。

ひと昔前までは、いくら人格が別だとはいえ

経営者の個人保証が求められることが通常でした。

ただ最近は

「経営者保証の弊害を解消し

思い切った事業展開や早期事業再生を応援する」という目的で

中小企業庁により「経営者保証に関するガイドライン」が設けられています。

条件はありますが、必ずしも個人保証をつける必要はなくなってきています。

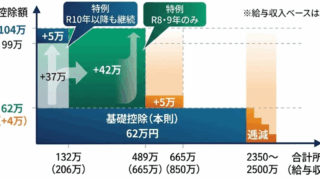

③ 節税できる可能性がある

会社を設立すると個人事業で経費にできなかった費用が経費となり

課税の対象となる「儲け」の額を下げることができる場合があります。

例えば「生命保険料」。

確定申告の際に控除対象になってはいるものの

控除の上限額が決まっています。

会社名義で保険を契約すると

その全額または一部が必要経費として認められる為

同じ補償内容で比較しても

会社名義の契約の方がより節税効果を期待できます。

他にも、現在賃貸に住んでいる場合であれば

法人契約に切り替えることで家賃の一部を必要経費にできたり

個人事業では経費にできない退職金についても

法人では経費にすることができます。

また、家族に給与を支払うことで

個人事業では事業主1人に集中していた所得を

家族に分散させて節税をすることも可能です。

そもそも個人事業主に課税される「所得税」と

会社に課税される「法人税」では計算の方法が異なるため

ある程度「儲け」があれば、

会社を設立した方が節税になるということもあります。

この点については少し複雑なので、また次の機会にでもご紹介します。

会社設立におけるデメリット

次に、デメリットについてみていきましょう。

①登記や税務申告などの手続きに手間とコストがかかる

②事業で儲けたお金を個人で自由に使えない

③社会保険への加入が義務になる

① 登記や税務申告などの手続きに手間とコストがかかる

これは前述したメリット①の裏返しです。

個人事業では開業するにしても廃業するにしても

届出を1枚出すだけなので簡単です。

一方、会社設立となると

まず初期費用として登記等の費用がかかりますし

例えば登記した定款の内容を変更する際は

その都度登記しなおす必要があります。

また、そういった手続きは外部の専門家に依頼することが多いので

そこでまたコストがかかることになります。

毎年の決算申告についても

個人の確定申告に比べて法人税の申告書の内容は複雑なので

仮に個人事業をしていて自分で確定申告をしていた方でも

法人になれば外部の専門家に依頼することが多いでしょう。

さらに、株式会社の場合、決算内容や役員報酬について

株主総会で承認を得るという作業が必要になります。

株主1人・取締役1人だから大丈夫!と思っていても

おざなりにしていると税務調査で指摘されて

不利な状況になってしまう可能性もあります。

② 事業で儲けたお金を個人で自由に使えない

今個人事業をしていて

会社設立をしようか迷っている方にとって

この点が一番感覚的に変えなければいけない部分かもしれません。

個人事業で得たお金は個人の所得になるので

基本的にはどう使おうと自由です。

事業主は給料を受け取るというスタイルではないので

事業で得たお金を生活費や諸々の出費にあてることができます。

一方、会社を設立すると、経営者も会社から

役員報酬という給料を受け取ることになるので

会社がいくら儲かっていようと好きなタイミングで

儲かった分のお金を使うことはできません。

それなら役員報酬を上げればいいのではないかと

考える方がいらっしゃるかもしれません。

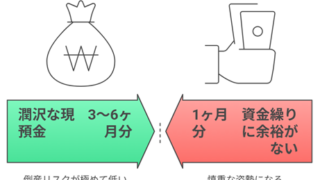

ですが、役員報酬の金額は、年に1度、

事業開始日から3ヶ月以内という限定された期間に決定し

よっぽどの事情がない限り、

決定した金額を1年間変更することができません。

1年間の事業の業績を予測し

その事業年度の役員報酬を事業年度開始時に決定する必要があり

一旦決定した役員報酬を1年間支払い続ける必要があるので

いくらにするかは難しい決断になります。

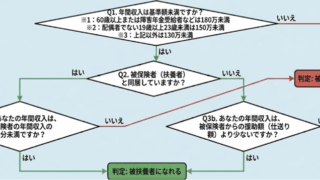

③ 社会保険への加入が義務になる

日本は国民皆保険・国民皆年金制度により

国民全員がなんらかの医療保険及び年金制度に

加入する仕組みになっています。

これらの医療保険及び年金については

大きく分けて下記の2種類があります。

・会社員が加入していることが多い「健康保険(社会保険)/厚生年金」(以降、「社保」)

・自営業者や年金受給者などが加入する「国民健康保険/国民年金」(以降、「国保」)

会社を設立すると無条件で社保への加入が義務となります。

国保と社保では

加入する団体や扶養の概念の違いなど

様々異なる点があるのですが

会社にとって重要な点は

「社保の場合、保険料の半額を会社が負担しなければならない」

という点です。

従業員を雇わない社長1人の会社であれば

半額会社が負担するといっても

その保険料は社長個人のものですし

そこまで負担に感じることはないかもしれません。

ただ、今後従業員を増やしていくという場合は

当然従業員の保険料についても半額が会社負担となるので

従業員を雇用することによるコストとして

その半額部分の費用についても想定しておく必要があります。

とはいえ、従業員側からみれば

国保よりも社保の方にメリットがある場合が多いので

「社保に加入できる」ということは

人材確保という面ではアピールポイントになるのですが。

あくまでコスト面でのデメリットという話です。

まとめ

いかがでしたでしょうか?

今回あげたメリット・デメリット以外にも

消費税の免税期間との関連など

会社設立については考えるポイントが多いので

単純な条件で、個人事業がいい、会社がいい

と断言できるものではありません。

社会保険料や税金についてのシミュレーションはもちろん

その他のお悩みについてもお気軽にご相談ください。

これまでの会社設立をお手伝いした経験を元に

サポートさせて頂きます。

また、石川県で、会社設立に悩んでいる方は、石川県金沢市にある当税理士法人にお声がけください。

この記事を書いた人

- 税理士法人のむら会計 代表

-

金沢で60年以上続いている会計事務所、税理士法人のむら会計を運営。

ITの知識・金融機関監査の経験を生かし「関わる人の納得いく決断と安心を誠実にサポートする」ことをミッションに活動している。

【主な保有資格】

公認会計士 登録番号26966

税理士 登録番号125179

【著書・掲載実績・監修】

図解でざっくり会計シリーズ2 退職給付会計の仕組み(中央経済社)

賢い節税で会社を強くする方法教えます(月刊経理ウーマン 16年10月号)

失敗しない「税理士」選びーここがポイントだ!!(月刊経理ウーマン 18年8月号)

決算期を過ぎてもできる節税策ー4つの着眼点ー(月刊経理ウーマン 20年5月号)

社会保険料の会社負担を減らすための、アノ手コノ手を教えます(月刊経理ウーマン 23年9月号)

小規模企業共済のメリット&デメリット(月刊経理ウーマン 24年2月号)

ソニーGなど「賞与の給与化」で手取り増 社会保険料の負担減り一石二鳥(日経ビジネス25年11月10日号)

最近の記事

経営ワンポイント2026年2月2日銀行から『ぜひ貸したい』と言われる会社に!決算書でチェックされる3つの重要指標

経営ワンポイント2026年2月2日銀行から『ぜひ貸したい』と言われる会社に!決算書でチェックされる3つの重要指標 個人の節税2025年12月23日中小企業向け:令和8年度税制改正大綱のポイント解説

個人の節税2025年12月23日中小企業向け:令和8年度税制改正大綱のポイント解説 経営ワンポイント2025年12月2日社会保険「130万円の壁」の新ルール!2026年4月スタート

経営ワンポイント2025年12月2日社会保険「130万円の壁」の新ルール!2026年4月スタート 経営ワンポイント2025年11月4日石川県賃上げ環境整備助成金 ~先に設備投資していても事後的に適用可能!~

経営ワンポイント2025年11月4日石川県賃上げ環境整備助成金 ~先に設備投資していても事後的に適用可能!~

無料相談のお問い合わせ

顧問契約をご検討の方は初回無料でご相談可能です。