軽減税率対応 請求書・領収書の作り方

こんにちは。石川県金沢市にある税理士法人のむら会計、公認会計士・税理士の野村です。

いよいよ10月に、消費税増税及び軽減税率制度がはじまる予定です。

今回は問い合わせの多い

軽減税率に対応した請求書・領収書・レシート(以下、請求書等)の

作成方法について、記載していきます。

目次

そもそも軽減税率の対象品目は?

まずは復習からですが

以下2つが軽減税率対象となります。

以下2つが軽減税率対象となります。

①飲食料品(酒類、外食、ケータリングは除く)

②新聞(週2回未満の発行のものを除く)

例外が多く細かくあげるとキリがないのですが

大枠からおさえましょう。

大枠からおさえましょう。

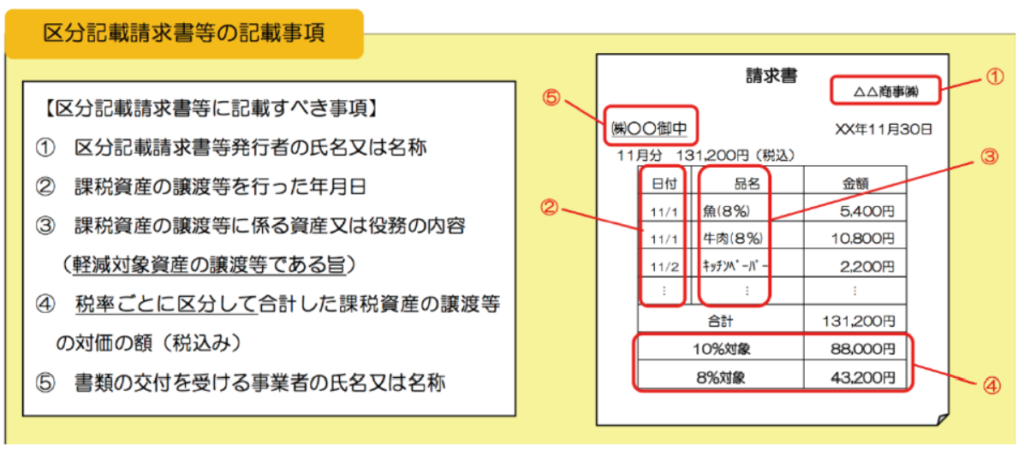

請求書に新たに記載が必要な内容は?

軽減税率対象が含まれる請求書等を発行する場合

下図の③④のアンダーラインを引いた内容について

新たに記載が必要になります。

下図の③④のアンダーラインを引いた内容について

新たに記載が必要になります。

「軽減対象資産の譲渡等である旨」及び

「税率ごとに区分して合計した額」の記載が必要

ということです。

「税率ごとに区分して合計した額」の記載が必要

ということです。

具体的な記載例は?

経営者として正確な知識も必要ですが

「結局どうしたらいいのか?」を理解するのが

一番大事かと。

「結局どうしたらいいのか?」を理解するのが

一番大事かと。

記載例をいくつか紹介していきます。

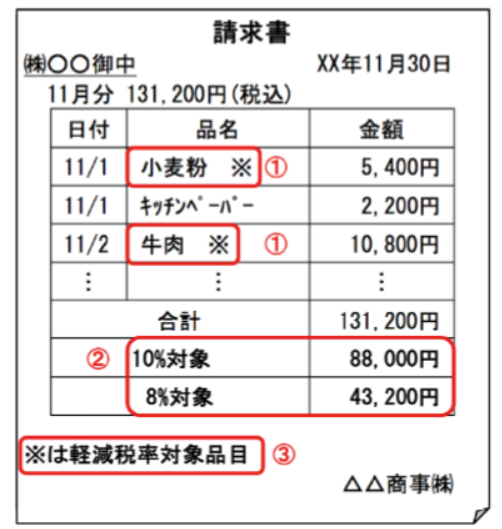

記載例1:記号・番号等を使用する場合

ポイントは以下3つです。

上の請求書イメージに記載された数値と対応しています。

上の請求書イメージに記載された数値と対応しています。

①軽減税率の対象に「※」などを記載する方法。

②税率ごとに区分した合計額を記載。

③「※」の意味を記載。

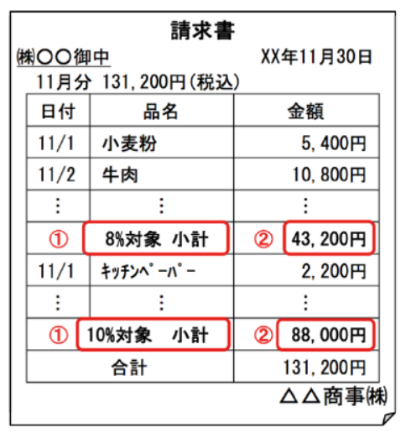

記載例2:税率ごとに商品を区分して記載する場合

この方法のポイントは2つです。

①8%の商品と10%の商品を

「小計」を表示するなどして区分し

「8%対象 小計」「10%対象 小計」と記載。

「小計」を表示するなどして区分し

「8%対象 小計」「10%対象 小計」と記載。

②①で区分した商品を合計して

税率ごとに税込み金額を記載。

税率ごとに税込み金額を記載。

なお、区分して請求書を記載する

という発想をさらに進めると

「8%のみが記載された請求書」と

「10%のみが記載された請求書」の

2種類を発行する、という方法も認められています。

という発想をさらに進めると

「8%のみが記載された請求書」と

「10%のみが記載された請求書」の

2種類を発行する、という方法も認められています。

その場合は8%のみの請求書には

「請求書(軽減税率対象)」と

8%のみと分かるようなタイトルを

請求書につけることが要件となっています。

「請求書(軽減税率対象)」と

8%のみと分かるようなタイトルを

請求書につけることが要件となっています。

継続取引の相手に出す請求書は

1枚の請求書に異なる税率が混ざらないようにする

という工夫もアイデアとしてありです。

1枚の請求書に異なる税率が混ざらないようにする

という工夫もアイデアとしてありです。

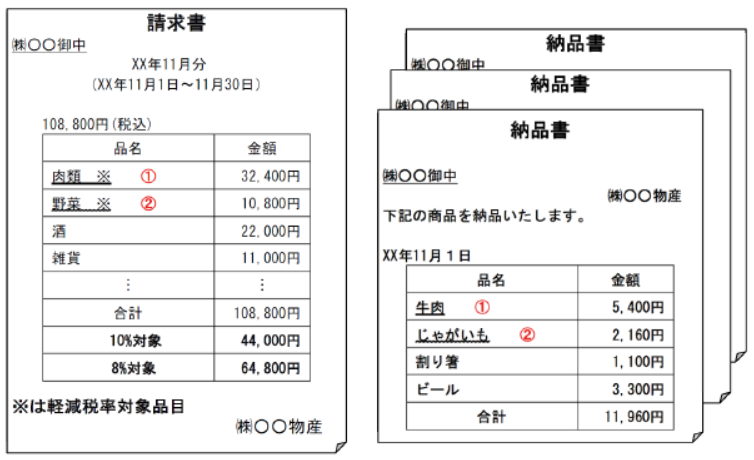

一定期間の納品について、まとめて請求書を発行する場合は?

例えば飲食店で、毎日のように仕入をして

納品書は日別にあるが、請求は月に一度

というケースがあります。

納品書は日別にあるが、請求は月に一度

というケースがあります。

そのような場合は以下請求書の記載でも大丈夫です。

納品書に記載がある①「牛肉」を

請求書だと「肉類」に。

請求書だと「肉類」に。

納品書の②「じゃがいも」を

請求書では「野菜」としてまとめて記載。

請求書では「野菜」としてまとめて記載。

その上で、請求書に「※」を記載し、8%の対象であることを示す方法です。

なお、この場合

請求書と納品書をまとめて保存することが

必要となりますので、ご注意ください。

請求書と納品書をまとめて保存することが

必要となりますので、ご注意ください。

まとめ

軽減税率対応の請求書等について記載していきました。

もし受発注システムやレジについて

軽減税率の対応ができていないようでしたら

国から助成金をもらいシステム導入できる制度があります。

もし受発注システムやレジについて

軽減税率の対応ができていないようでしたら

国から助成金をもらいシステム導入できる制度があります。

ただし、期間が今年の9月末までの助成金がほとんどです。

今回の記事を確認し、必要性を感じましたら

ぜひ早めに行動し

せっかくなら助成金をもらえると

負担が少しでも軽くなりますね。

今回の記事を確認し、必要性を感じましたら

ぜひ早めに行動し

せっかくなら助成金をもらえると

負担が少しでも軽くなりますね。

また、石川県で、軽減税率への対応に悩んでいる方は、石川県金沢市にある当税理士法人にお声がけください。

この記事を書いた人

- 税理士法人のむら会計 代表

-

金沢で50年続いている会計事務所、税理士法人のむら会計を運営。

ITの知識・金融機関監査の経験を生かし「関わる人の納得いく決断と安心を誠実にサポートする」ことをミッションに活動している。

【主な保有資格】

公認会計士 登録番号26966

税理士 登録番号125179

【著書・掲載実績】

図解でざっくり会計シリーズ2 退職給付会計の仕組み(中央経済社)

賢い節税で会社を強くする方法教えます(月刊経理ウーマン 16年10月号 )

失敗しない「税理士」選びーここがポイントだ!!(月刊経理ウーマン 18年8月号)

決算期を過ぎてもできる節税策ー4つの着眼点ー(月刊経理ウーマン 20年5月号)

社会保険料の会社負担を減らすための、アノ手コノ手を教えます(月刊経理ウーマン 23年9月号)

小規模企業共済のメリット&デメリット(月刊経理ウーマン 24年2月号)